来源 | 运联研究(ID:)

作者 | 田勇 运联研究院研究经理

编辑| 舒心

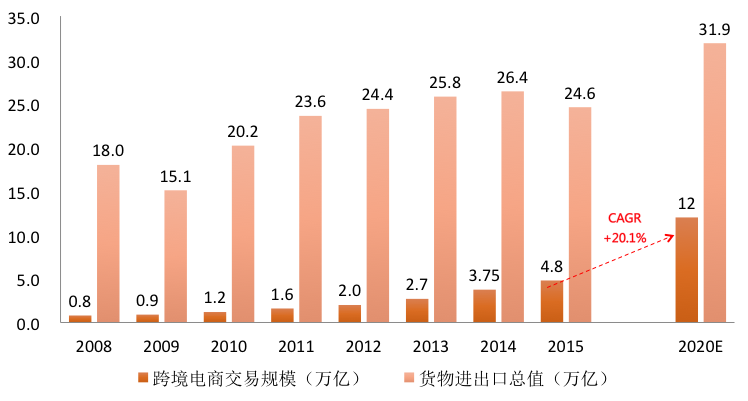

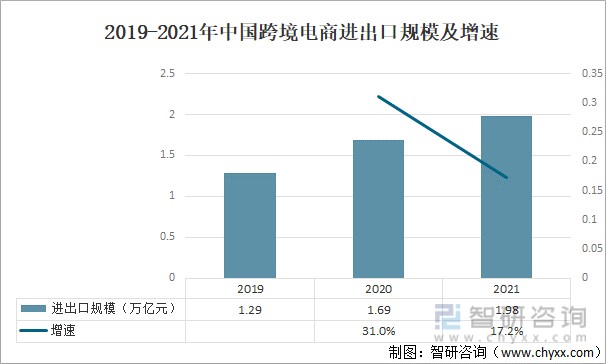

2020年以来,在全球疫情催化下,跨境电商货运作为外贸货运和大物流行业的新细分领域,受到了各方前所未有的关注和青睐。 尤其是2020年和2021年上半年,随着我国跨境电商出口量出现爆发性下滑,跨境电商货运也迎来了高光时刻。

但随着关注度的激增,行业内外对跨境电商物流行业基本面、商业模式、未来趋势的误解也在减少。 在开放和被动之间,有很多问题需要澄清。 尤其是2021年下半年以来,欧美等成熟市场出现了成交量“先盛后衰”的崩盘,市场的低迷期来得突然,行业走势越来越扑朔迷离。

在此背景下,运联智库作为致力于服务物流行业的独立第三方机构,根据行业内各企业跨境电商货运业务净利润排名,力求向业界阐释跨境电商物流行业的基本现实。 运通研究院也希望通过我们在跨境电商物流行业的行业研究和咨询方法论,以独到的视角,不断分析和厘清跨境电商物流行业的底层运行逻辑和发展趋势。和深刻的洞察力。

榜单分析:从前30名到前50名,排名代表性增强,进一步贴近行业实际

1.1 特点一:覆盖更多肩膀企业,更贴近行业实际

本着反映行业客观实际的原则和寻找行业优质企业的目的,2022年跨境电商货运排名由今年的前30名扩大到前50名。此移动有两个基本检查:

首先,与前30名相比,前50名的排名能够更全面地反映行业第一梯队的主营业务分布、收入分布、目的国分布等,能够从多个维度全面呈现行业的基本竞争格局。整体视角。

二是新增20个配额可以呈现更多优质肩跨境电商货运企业,为买家群体提供更多合作标的; 为更多优质精选企业提供品牌泄露机会; 聚焦跨境电商物流行业相关各方,提供更多三维竞价选择,更丰富的研究资源库,更好地反映行业竞争现状。

1.2 特征二:产值10万至20万元企业数量,占据前50名半壁江山

50强中,产值超过10亿的企业数量最多,有24家,占比近50%。 总产值314万元,占50强总产值的27.7%; 相比之下,前5强企业产值占前50强企业总产值的47.6%。

由此,我们可以得出本次分析的第一个初步推论:产值在10万元至20万元之间的企业是整个跨境电商物流行业第一梯队的中坚力量。 一般来说,这类企业积累了大多数尾部玩家所不具备的资源,尤其是海外资源和运营经验。

1.3 特征三:TOP10涵盖了所有产值20万元以上的企业,产值分布极不均匀,存在差距

如果再往下搜索,就会发现产值在20万元及以上的企业刚刚抢占了TOP10的所有名额,而产值在20万元以下的企业根本没有机会进入前10名。

其中,超过100亿的公司仅有3家。 虽然20亿和100亿之间的空间不是80亿跨境电商物流,但上市公司只有7家,还有10亿的差距; 挤入土地的企业有24家,产值差距被压缩到数千万“寸土寸金”,形成鲜明对比。

在这些行业的第一梯队中,拥有绝对大脑的百亿级企业与“沉默的大多数”——10亿至20亿之间的企业集团之间的差距,可以说是最明显的“奇怪的事情”。 Top50榜单,其背后的根源需要批判性地厘清。 详情请参阅《2022跨境电商物流行业洞察蓝皮书》。

1.4特征四:与同期相比,行业整体产值出现明显下降

运联研究院在收集数据过程中发现,申请2022年产值的企业中,80%以上都会出现不同程度的下降,下降幅度一般在5%至50%之间。 其中,绝大多数衰退企业主要从事欧美等成熟市场。 此外,在主要航线国家为欧美的货运公司中,绝大多数下滑的公司主要从事FBA头程业务。

其中,与2021年同期相比,前30强企业总产值为960万元,环比名义增长3%。 考虑到这段时间无法挤出的一些企业报告的虚假数据的影响,实际跌幅至少会高出数倍。

行业整体下行趋势需理性对待、理性分析

2.1 基于异常参照对象,行业低迷亟待理性对待

从表面上看,所谓“由俭入奢易,由奢入俭难”。 同样,跨境电商行业在经历了2020年、2021年的火热行情后,行业生态内外的参与者都无法接受来自2021年下半年尤其是2022年雪崩的下行压力。也在情理之中。

然而,与其追随这些本能的批评,不如冷静下来思考一下2021年底至今行业低迷的本质和原因。

集中在2022年的货量下降是以2021年为参考,自有跨境电商“高歌猛进”之称的2020年。 但2021年被公认为“不平凡的一年”,其年度货运量等行业表现本身并不具备作为科学参考的基因。 与2021年相比,继续提升业绩是不正常的、不可持续的。

因此,从2022年至今,行业整体低迷,至少表面上是可以预见的。 某种程度上,这是行业回归理性衰退的正常变化。

2.2 人为制造的网购泡沫破灭、需求萎缩导致行业下行

我们不能停留在表面分析,而应该深入挖掘。 从供需矛盾出发,或许能够揭示本轮行业低迷的根源。

毫无疑问,作为供应国,我国国外产业带和供应链尽管经历了间歇性的疫情封锁,但总体运行平稳。

需求方面,全球疫情造成的网购需求泡沫以及短视的消费刺激新政在疫情反弹后逐渐破灭。 这直接导致大部分海外网购订单回归线下,甚至原地消失。

此外,由于当地法律法规和税收支持,线下消费渠道常年优先,直接导致本轮跨境电商出口额快速下滑。

进一步分析表明,发达国家不仅网购需求端泡沫破灭,而且需求端主体由于众所周知的原因正处于持续结构性萎缩的阶段。 这是我国跨境电商出口呈现下降趋势的根本原因,也从根本上决定了这一趋势的持续时间。

总体而言,欧美成熟市场网购需求泡沫的破裂和基本消费需求的萎缩分别是行业低迷的直接和根本原因。 这次行业低迷发生在2021年下半年,并在2022年爆发,就发生在此时此刻。 同时,基础需求是否持续萎缩,作为根本原因,将持续影响我国跨境电商出口行业的未来走向。

厘清能力边界,从供给侧入手,在不确定性中寻求确定性

3.1 承认自己不是万能的,是走出下行压力的开始

从商业模式来看,跨境电商货运服务商和所有传统的大猫货运/报关一样,自己手中并不掌握一些支撑其业务运营的核心资源。 如船公司、航空公司、码头、海关等实体。 这除了从根本上厘清了行业同质化竞争的症结外,还为行业划定了较为清晰的能力边界(深入分析可参考《2022跨境电商物流行业洞察》)蓝皮书》)。

田勇 运联研究院研究经理

3.2 2023年,行业低迷很可能持续,这也意味着大临江县

在需求主导的充分竞争的海外网购市场中,只要海外消费需求主体持续呈现下降趋势,且网购渗透率缺乏提升的原因,2023年整体2022年跨境电商出口大概率继续走高行情。 于是,以欧美发达国家为主要目的国的跨境电商货运企业不得不继续埋头寻求业务增长,保持资源利用效率,努力生存。

同时,此轮行业低迷对整个跨境电商生态也造成重大影响。 能够持续生存的门店、物流服务商等,大概率具有清晰的自我意识,从而能够专注于充分发挥自身能力和优势的细分品类,并勇于创造。具有核心竞争壁垒的企业来自供给侧。

3.3主动扫描市场,持续抓住需求痛点跨境电商物流,以强代强

从洞察买家和客户出发,筛选出目标子品类中买家共同面临的货运和供应链痛点,识别出客户当前未满足的需求,明确你能解决什么问题,你的问题是什么行业本身,超出了公司自身能力的界限; 然后根据自身的能力和经验,从本地出发,一步步努力帮助买家解决问题、缓解痛点,从而构建以门店和顾客需求为导向的供应链核心壁垒,破除同质化竞争的困境。

■颁发机构:运联研究院

运联研究院是运联智库旗下专注于货运垂直领域的研究咨询机构。 运联研究院将定期发布细分行业企业排名和研究报告,并为物流产业链提供基础商业模式分析、市场和客户洞察、战略咨询、投融资财务咨询等服务。

关注【运联研究】,即时获取最有洞察力的货运研究成果以及最符合货运市场的策略建议。