2.具体分析纳税人提供免征增值税跨境服务的,应单独核算跨境服务销售额,准确估算不可抵扣的销项税额。 免税收入不得开具增值税专用发票。 纳税人提供免征增值税跨境服务的,应当单独计算跨境服务销售额。

大家好,红斯瑞号小编明天会关注一个比较有趣的话题,就是关于跨境电商免税哪些税,所以红斯瑞号小编整理了2篇关于跨境电商免税哪些税的相关介绍——边境电商。 我们来看看税收的答案。

文章目录:

一、为什么跨境电商不需要纳税

1、给予肯定答复并尊重局方

对综合试验区内电子商务出口企业出口未取得有效进货账簿且符合下列条件的货物,试行增值税、消费税免税新政策:

1.电子商务出口企业在综试区内注册,并在所在地跨境电商网上综合服务平台登记出口日期、商品名称、计量单位、数量、单价、金额的注册。

2.出口货物须通过综合试验区所在地海关办理电子商务出口报关手续。

3.出口货物不属于财政部、国家税务总局根据国务院决定明确取消出口退税的货物。

2. 分析细节

纳税人提供免征增值税跨境服务的,应当单独核算跨境服务销售额,准确估算不可抵扣的销项税额。 免税收入不得开具增值税专用发票。 纳税人提供免征增值税跨境服务的,应当单独核算跨境服务销售额,准确估算不可抵扣的销项税额。 免税收入不得开具增值税专用发票。

3、跨境电商政策有哪些变化?

1.跨境电商零售进口商品不再征收个人邮政税,但在进口过程中征收货物关税和增值税、消费税。

2、进口环节增值税、消费税免予免税,暂按法定应纳税额的70%征收。 单笔交易超过单次仿制限额、个人年度累计限额、单件不可分割商品完税价格超过限额的,按照正常贸易模式全额征税。

2.跨境电商税收新政策汇总

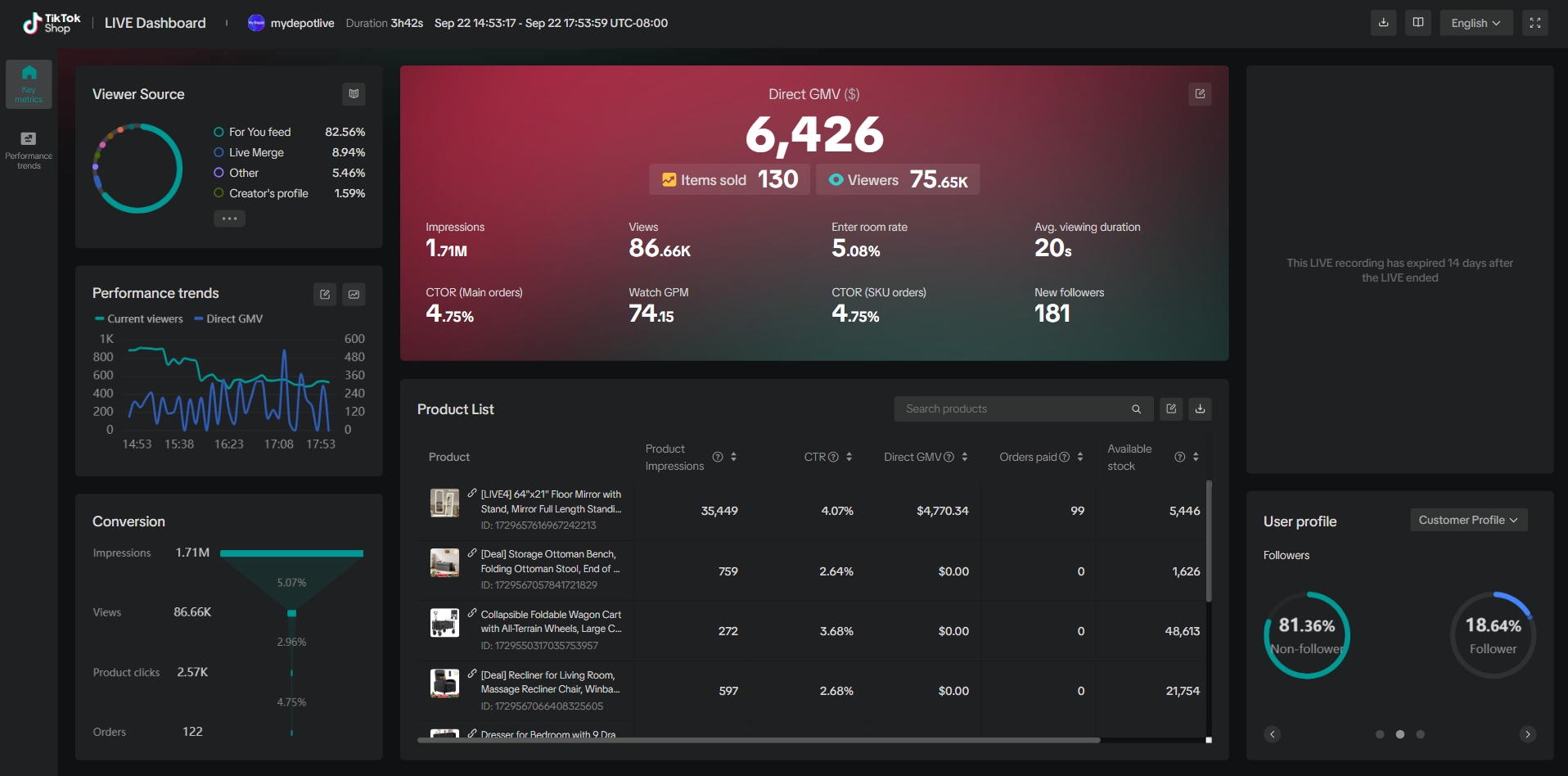

据海关总署统计,2020年我国跨境电商进出口1.69万元,下降31.1%,其中出口1.12万元,下降40.1%,进口5700元元,下降16.5%。 2020年,虽然疫情席卷,经济疲软,但跨境电商业务却在疫情中蓬勃发展。 近年来,多部委相继出台了一系列税收新政策,体现了国家对跨境电子商务规范发展的鼓励和重视。 我们对跨境电商相关税收新政策进行了分类整理,供读者参考。

1. 跨境出口税收新政策

1.国家新政

财政部、国家税务总局2013年发布《关于跨境电子商务零售出口新税收政策的通知》(财税[2013]96号),规定自1月1日起, 2014年全省电子商务出口企业出口货物(财政部、税务总局明确不允许出口退(免)税的货物除外)并符合下列条件的,增值税、消费税退(免)税、免税新政策分别适用:

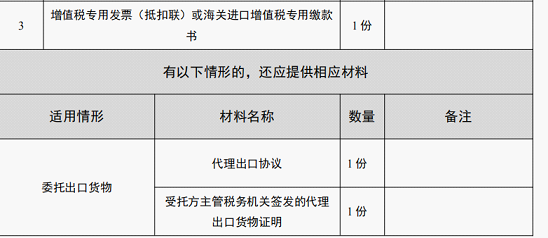

适用新退(免)税政策。 适用新的免税政策。 电子商务出口企业是增值税一般纳税人,已向主管税务机关申请出口退(免)税资格。 他们已申请出口货物税务登记。 1、办理出口货物清关手续。 表格(出口退税专用),电子信息与海关出口货物通关单一致

2、出口货物,在退(免)税申报期限届满之内,须通过电汇方式取得海关签发的出口货物通关单。 采购货物账簿为电子商务出口企业且属于外贸企业的,需取得所采购出口货物相应的增值税、消费税专用发票。 海关进口增值税、消费税专用缴款单(分单)或专用缴款单,且上述账簿相关内容与出口货物通关单相关内容相符(不含出口税)回扣)。 购买出口货物并取得合法有效的电子采购账簿商业出口企业是指自建跨境电商销售平台的电子商务出口企业和利用第三方跨境电商平台进行跨境电商销售的企业。开展电子商务出口。 上述退(免)税、免税新政策不适用于为电子商务出口企业提供交易服务的跨境电商第三方平台。

2.综合实验区新政策

综试区是经国务院批准设立的跨境电子商务综合试验区。 是我国拟建设的跨境电子商务综合试点城市区。 2015年3月,国务院拟建设中国(北京)跨境电子商务综合试验区。 财政部、国家税务总局专门针对上海综合试验区发布了《中国(北京)跨境电子商务综合试验区出口货物有关税费》。 《新政通知》(财税[2015]143号)规定,在中国(北京)跨境电子商务综合试验区“单一窗口”平台注册且注册地在北京的企业,未取得合法资格的出口且有效进货账簿同时符合下列条件的货物,自2016年12月31日起试行新的增值税免税政策:

(一)出口货物纳入中国(北京)跨境电子商务综合试验区“单一窗口”平台监管;

(二)出口企业应在《出口企业采购清单》上如实记录销售者名称及纳税人识别号、销售日期、货物名称、计量单位、数量、单价、总金额等采购货物信息。 “单一窗口”平台。

截至2018年,国务院共批准上海、上海、深圳、珠海等3批35个综合试验区。 财政部、税务总局、商务部、海关总署联合发布《关于跨境综合试验区的通知》,适用于各综合试验区。 《境外电子商务综合试验区零售出口货物税收新政策的通知》(财税[2018]103号)规定,自2018年10月1日起(以出口商品报关单注明的出口日期为准)作为第一号令),对获批的跨境电子商务综合试验区(综试区)内电子商务出口企业试行增值税、消费税免税新政策国务院规定,出口未取得有效采购账簿且符合规定条件的货物的。 与全省适用的免税新政策相比,综合试验区新政策细化了企业的平台注册要求,但大幅放宽了出口货物和采购货物账簿的要求。

全省新的免税政策适用于综合试验区。 电子商务出口企业在综试区内申请税务登记并注册登记,并在所在地跨境电子商务网上综合服务平台登记出口日期、商品名称、计量单位、数量。登记。 、出口货物单价和金额,获取海关签发的出口货物通关单 1.通过综合试验区所在地海关办理电子商务出口报关手续

2.采购不属于财政部、国家税务总局的货物,按照国务院决定明确取消出口退(免)税。 采购出口货物已取得合法有效的采购账册但未取得有效采购账册的。 截至目前,国务院已批准采购货物,包括扬州、福州、雄安新区、安庆、延安、乌鲁木齐等五批105个综合试验区。

随着支持跨境电子商务新政不断发力,国家税务总局发布《关于跨境电子商务综合试验区零售出口企业所得税征管有关问题的公告》 《2019年国家税务总局公告2019年第36号》规定,自2020年1月1日起,综合试验区内符合下列条件的跨境电子商务零售出口企业,企业所得税试行核定征收。 企业应准确计算收入和支出,采用应税所得率法核定征收企业所得税,统一按4%确定应纳税所得额:

(一)在综合试验区注册,并在注册地跨境电子商务网上综合服务平台登记出口货物的日期、名称、计量单位、数量、单价、金额;

(二)出口货物在综合试验区所在地海关办理电子商务出口报关手续;

(三)出口货物未取得有效进货账簿的,其增值税、消费税享受新的免税政策。

36号公告还规定,在综试区内实行核定征收并符合新规大规模微利企业所得税优惠条件的跨境电子商务企业,可享受新规大规模微利企业所得税优惠。企业所得税优惠; 取得的收入属于《中华人民共和国企业所得税法》第二十六条规定的免税收入的,可以享受新的免税所得税优惠政策。

根据上述规定,假设符合条件的跨境电商企业2020年应纳税所得额总额为2000万,则按照4%的应纳税所得额计算的应纳税所得额为80万。 根据规定,符合大型微利企业利润分成资格。 新政条件下,企业年应纳税所得额不超过100亿元的,减按25%的税率计入应纳税所得额,按20%的税率缴纳企业所得税。 则其实际所得税为4亿元。 元,实际所得税税率仅为2‰。

2. 跨境进口税收新政策

财政部、海关总署、税务总局2016年发布《关于跨境电子商务零售进口新税收政策的通知》(财税[2016]18号),规定:

1.自2016年4月8日起,以跨境电商零售(企业对消费者、企业对消费者、消费者对消费者)形式从其他国家或地区进口的《跨境电子商务零售进口商品清单》范围内的下列商品:即B2C),单笔交易限额为人民币2000元,个人年度交易限额为人民币20000元。 对限额内进口的跨境电商零售进口商品,关税税率暂定为0%; 取消进口环节增值税、消费税免税,暂按法定应纳税额的70%征收:

(四)凡是通过与海关对接的电子商务交易平台交易的跨境电商零售进口商品均可实现交易、支付、物流电子信息“三单”比对;

(五)未通过与海关相连的电子商务交易平台交易,但快递、邮政企业能够提供统一的交易、支付、物流等电子信息,并承诺承担相应的入境法律责任。

单笔交易超过单次限额、个人年度累计限额、单件不可分割商品完税价格超过2000元限额的,按照正常贸易形式全额征税。 非跨境电商零售进口的个人物品以及难以提供交易、支付、物流等电子信息的跨境电商零售进口的,按照现行规定执行。

2.跨境电商零售进口商品自海关放行之日起30天内发生退税的,可以申请退税,个人年度交易总额也将相应调整。

3.跨境电商零售进口商品订购人(采购人)身份信息应经过认证; 如果不进行身份验证,则订购者(购买者)的身份信息应与付款人一致。

4.跨境电商零售进口商品按商品征收关税、进口环节增值税、消费税。 订购跨境电子商务零售进口商品的个人为纳税人,以实际交易价格(包括商品零售价、运费和保险费)作为完税价格,电子商务企业、电子商务企业商业交易平台公司或货运公司可以作为代收代付义务人。

2018年,财政部、海关总署、税务总局发布《关于制定跨境电子商务零售进口新税收政策的通知》(财税[2018]49号),其中规定,自2019年1月1日起,单笔交易限额由2000元提高到5000元,个人年度交易限额由20000元提高到26000元。 完税价格超过单笔交易限额5000元但高于年度交易限额26000元,且订单仅为一件商品时,可从跨境电商零售渠道进口,且全额关税和进口环节增值税按照货物税率征收。 税、消费税,交易金额计入年度交易总额,但年度交易总额超过节日交易限额的,按正常交易管理。

3.个人邮政税

个人邮政税是对传入物品征收的进口税。 它是进货关税和进口环节关税的组合。 这并不是针对跨境电商的政策,因为在跨境电商实践中,跨境商品往往是通过邮寄方式处理的,所以在这里介绍一下。

个人邮政税的纳税人是携带物品入境的入境者、入境邮件的寄件人以及以其他方式进口的物品的寄件人。 纳税人可以自行办理纳税手续,也可以委托他人办理纳税手续。 。

海关依据《进口物品进口税率表》、《中华人民共和国进口物品分类表》和《中华人民共和国进口物品完税价格表》对进口物品进行分类确定。中华人民共和国海关总署制定。 完税价格和适用税率确定。 进口税额=完税价格×进口税率。 如果实际订单价格为《完税价格表》所列完税价格的2倍或以上跨境电商新政策,或为《完税价格表》所列完税价格的1/2或以下跨境电商新政策,进口货物的所有人应向海关提供卖方。 依法开具真实交易的购买收据或者发票,并承担相关责任。

2019年4月8日,国务院关税税则委员会发布通知,自4月9日起,降低个人进境行李、邮递物品征收的个人邮资税率。 乳制品、药品等税率由15%降至15%。 税率降低为13%,并将税目一“药品”标注改为“按国家税务总局规定减按3%征收进口环节增值税的进口药品(目前包括抗癌药、罕见病药品)”国家”,并按照货物税率征税。 纺织品、电器等税率由25%降至20%,三级贵重物品税率维持50%不变。

个人邮递税的免税和适用新政策根据个人寄件进境和入境情况有所区别。 根据海关总署2010年第43号公告,个人寄递进口物品应纳税额在50元(含50元)以下的,海关予以免征。 个人寄往香港、澳门、台湾地区的物品,每次限额为人民币800元; 寄往其他国家和地区的物品,每次限额为人民币1000元。 个人寄递进出境物品超过规定限额的,应当按照货物规定办理退运手续或办理通关手续。 但如果包裹内只有一件物品且不可分割,且虽超出规定限额,但经海关初步审核确认为自用的,可按规定办理通关手续。关于个人物品的规定。

根据海关总署2010年第54号公告,公民入境游客须携带在境外购买的自用入境物品,总价值不超过5000元(含5000元); 非公民游客须携带拟留在中国境内的入境物品。 自用进境物品总额在2000元(含2000元)以下的,海关给予免税放行。 单件物品仅限个人使用且合理数量。 但烟草制品、酒类制品以及国家规定应征税的20种商品除外。 按相关规定办理。 公民入境游客携带自用入境物品超过5000元的,经海关初审确认为自用物品的; 入境非公民游客携带拟留在境内的自用入境物品,且物品超过人民币2000元的,海关仅对超出部分的自用进口物品征税。 对于不可分割的单一物品,将全额征收。

入境旅客须持有有效出入境护照和乘坐公共交通车辆台账。 未乘坐公共交通工具的入境旅客须持有效出入境护照在口岸入境免税店购物。 公民、游客入境物品在维持5000元的情况下,在免税限额不变的基础上,允许减少一定金额在口岸入境免税店的免税购物,总额境外免税购物金额不得超过人民币8000元。

2020年8月5日,财政部、海关总署、国家税务总局联合发布《关于不再实施20种商品暂停免税的规定的公告》(2020年8月5日) 36)。 即日起,入境旅客携带的20种商品范围内的物品也可在规定限额内免税。

由于个人邮资税是海关对个人进出境物品实施的一项新的监管政策,跨境电商企业在采取这种形式时必须充分注意其违法风险。

至此,红丝瑞号小编为大家介绍了跨境电商免税哪些问题。 希望关于跨境电商免税哪些税收的两点回答对您有所帮助。

网站会员

网站会员 官方经理

官方经理