TikTok美妆个护行业趋势报告

TKFFF · 2023-09-26 10:15

根据埃森哲数据显示,2023年全球美妆市场规模已达6000亿美元,目前市场增速仍呈上升趋势。预计在接下来的三年时间里,整个美妆个护行业将以10%的平均增幅稳步发展,在2025年整体营收规模将达6940亿美元。

据EchoTik调研,美妆个护是TikTok电商所有电商市场中最畅销、发展最迅猛的类目。在2023年7月到9月,在东南亚六国的市场GMV的平均占比超过22%,在美国达34%。TikTok以其庞大的日活用户数量、高占比的女性客群以及惊人的消费力,为品牌提供了更广阔的发展空间,美妆个护市场也涌现了一批新趋势。

基于此,TikTok第三方数据分析平台EchoTik出品《TikTok美妆个护行业趋势报告》,通过对东南亚六国以及新兴市场——美国七大市场的美妆个护类目的数据进行深度挖掘和解读,从目标市场规模、价格区间、热销商品、品牌营销案例等多维度出发,帮助广大用户更深入地了解各个地区的美妆个护市场讯息,从而明确选品方向和营销方法。

点击查看完整报告

[ad]

点击查看完整报告

[ad]

1 东南亚六国市场分析

数据统计时间:2023年8月-9月 近30天数据

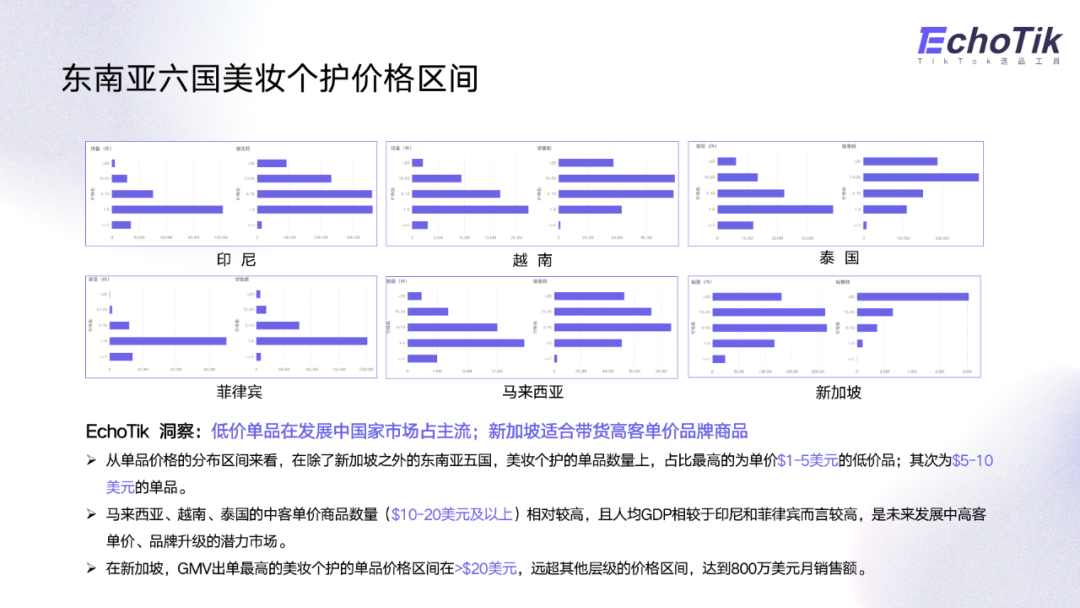

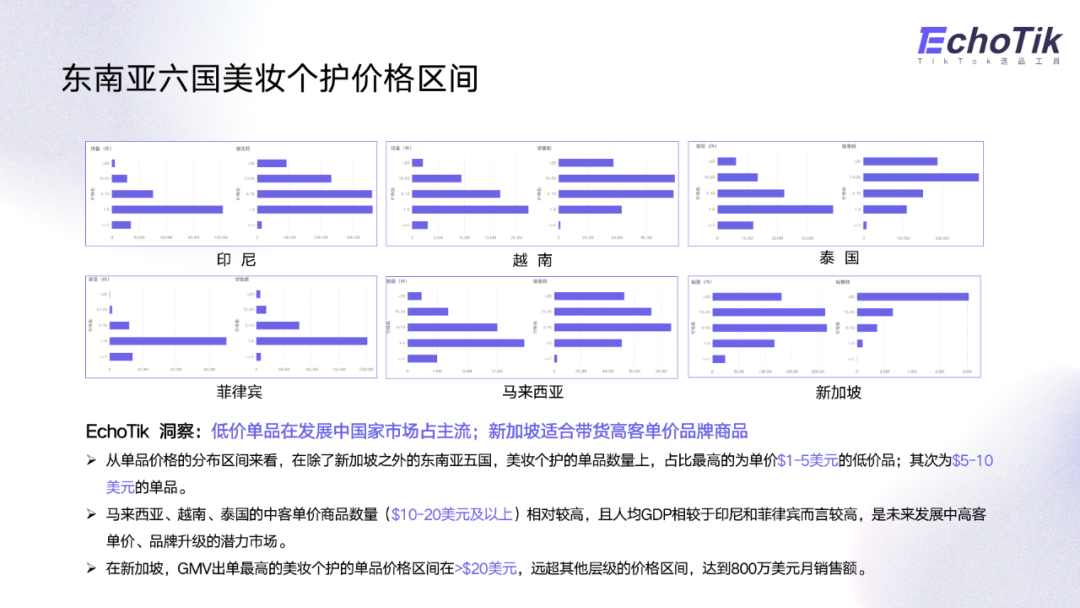

01 美妆个护类目领跑东南亚市场 在东南亚六国,美妆个护均为出单GMV最高的类目,在东南亚的平均占比为22.69%,其中新加坡最高(近30%)。 02 泰国市场增长最快 客单价较高 泰国是目前美妆个护增长最快、8月出单最高的国家,2023年8月的GMV突破7000万美元,月销量是第二名印尼市场的1.43倍,且平均客单位居东南亚发展中国家之首($9美元)。 03 低价单品在发展中国家市场占主流;新加坡适合带货高客单价品牌商品 从单品价格的分布区间来看,在除了新加坡之外的东南亚五国,美妆个护的单品数量上,占比最高的为单价$1-5美元的低价品;其次为$5-10美元的单品。在新加坡,GMV出单最高的美妆个护的单品价格区间在>$20美元。 04 马来西亚/越南/泰国是品牌升级的潜力消费市场 马来西亚、越南、泰国的中低客单价商品数量($10-20美元及以上)相对较高,且人均GDP相较于印尼和菲律宾而言较高,是未来发展中高客单价、品牌升级的潜力市场。 05 小店榜首呈“一超多强”的市场占有率格局 国货美妆入局难度提升 以SKINTIFIC、The Originote、MeToo等为代表的国货美妆个护品牌,由于早布局东南亚市场和资本加持,在多个国家市场均长期高踞榜首,整体的市场占有率高;国货美妆个护白牌持续占领市场的难度加大,在品牌本土化的能力方面提出考验。

2 美国市场分析

数据统计时间:2023年7月-9月

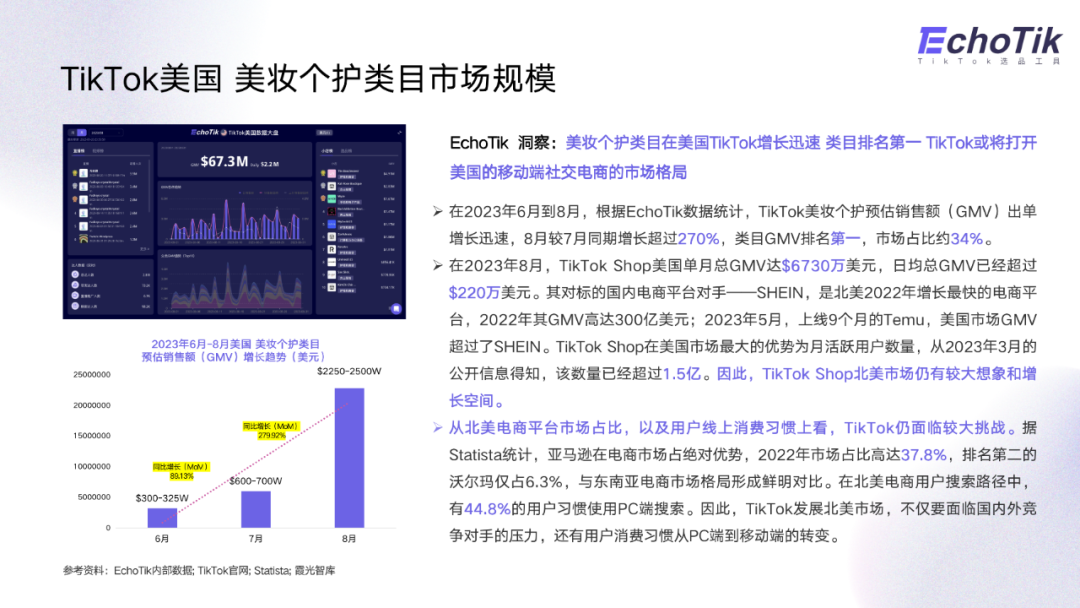

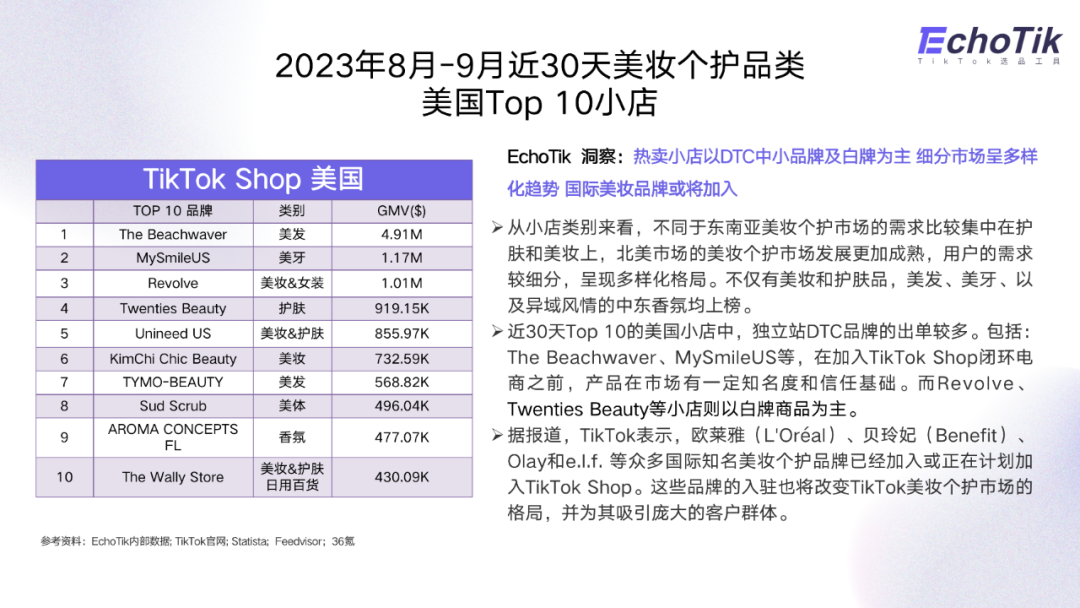

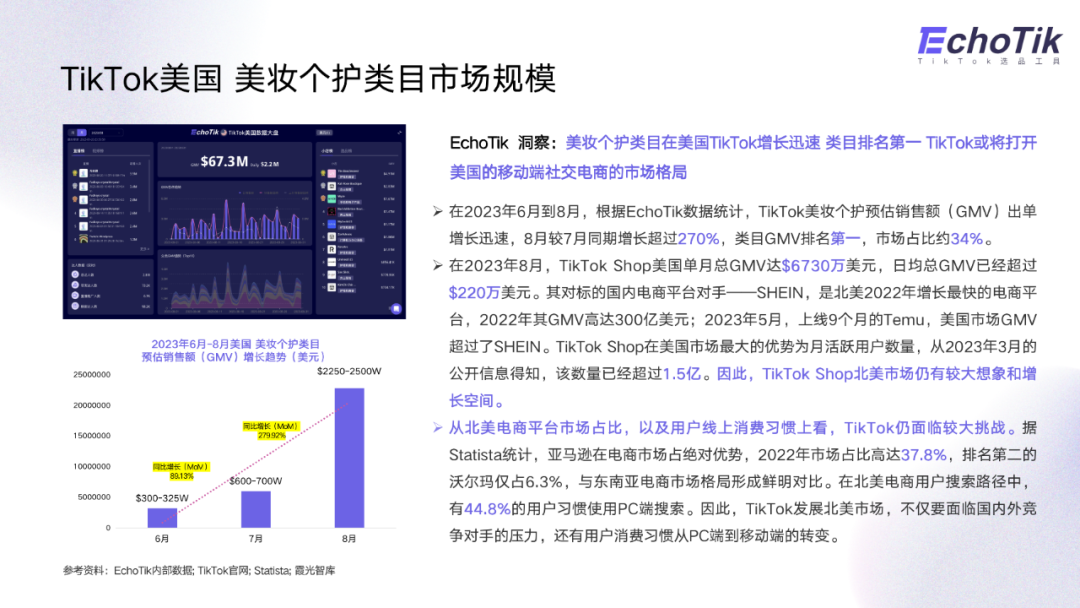

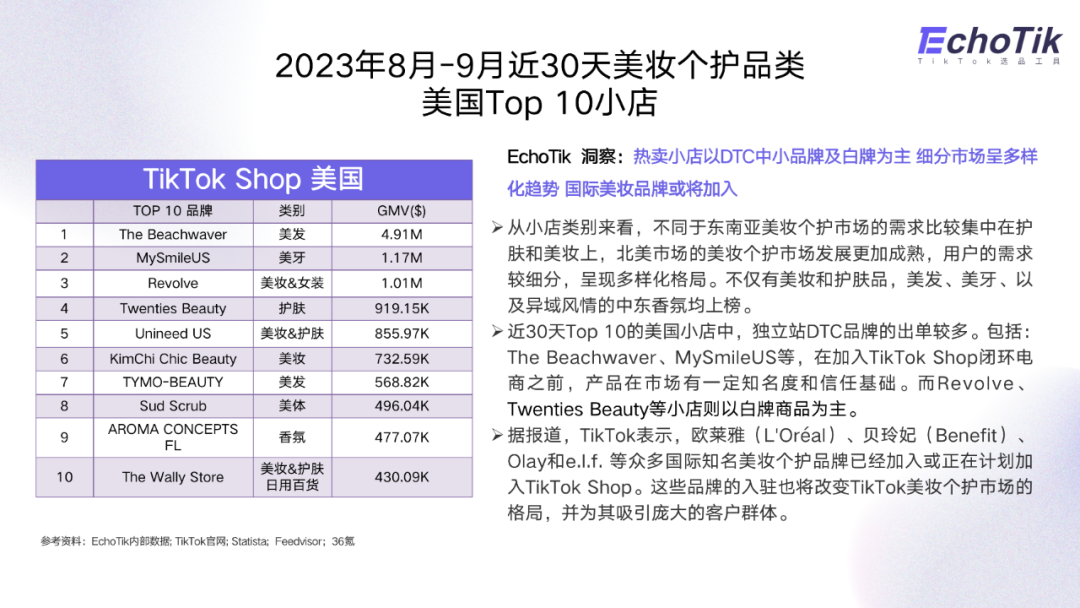

01 8月GMV环比增长超270% 美妆个护类目在美持续“狂飙” 根据EchoTik数据统计,TikTok美妆个护预估销售额(GMV)出单增长迅速,8月较7月同期增长超过270%,类目GMV排名第一,市场占比约34%。 02 参照SHEIN,TikTok Shop北美市场有充足的想象和增长空间 在2023年8月,TikTok Shop美国单月总GMV达$6730万美元,日均总GMV已经超过$220万美元(注:9月周均已突破$340万/天)。对比国内电商平台对手——SHEIN,2022年其GMV高达$300亿美元。因此,TikTok Shop北美市场有充足的想象和增长空间。 03 TikTok电商在北美仍面临较大挑战 或将打开移动端社交电商的市场格局 据Statista统计,亚马逊在北美电商市场占绝对优势,2022年市场占比高达37.8%,排名第二的沃尔玛仅占6.3%,与东南亚多方均衡的电商市场格局形成鲜明对比。在北美电商用户搜索路径中,有44.8%的用户习惯使用PC端搜索。因此,TikTok发展北美市场,不仅要面临国内外竞争对手的压力,还有用户消费习惯从PC端到移动端的转变。 04 总体消费力强劲 可溢价空间大 TikTok美妆个护单品价格的分布区间来看,美妆个护的单品数量、销量以及销售额方面,占比最高的为单价大于$20美元的商品;其次为$10-20美元的单品。平均价格在$21.4美元。中低收入阶层的消费者的购买决定更受价格影响,高收入者的决定则更依赖于产品价值。 05 热卖小店以DTC中小品牌及白牌为主 细分市场呈多样化趋势 从小店类别来看,北美市场的美妆个护市场发展更加成熟,用户的需求较细分,呈现多样化格局。不仅有美妆和护肤品,美发、美牙、以及异域风情的中东香氛均上榜。近30天Top 10的美国小店中,独立站DTC品牌的出单较多。包括:The Beachwaver、MySmileUS等,在加入TikTok Shop闭环电商之前,产品在市场有一定知名度和信任基础。其他上榜小店则以白牌商品为主。 06 年轻一代是主要客群 容易被社媒种草 据Feedvisor发布的《2023年美国电商市场洞察报告》,目前52%的美国消费者在过去6个月里通过社交平台进行了购物。Z世代(1995年至2009年出生)和千禧一代(1981年至1996年出生的一代)更有可能通过社交媒体接触独立品牌。美容和个人护理产品以及服装消费者最常通过社媒渠道下单。 07 国际美妆品牌或将近期入驻TikTok小店 据报道,TikTok表示,欧莱雅(L'Oréal)、贝玲妃(Benefit)、Olay和e.l.f. 等众多国际知名美妆个护品牌已经加入或正在计划加入TikTok Shop。这些品牌的入驻也将改变TikTok美妆个护市场的格局,并为其吸引更加庞大的客户群体。

3 结论与建议

点击查看完整报告

[ad]

点击查看完整报告

[ad]

文章来源:EchoTik

TKFFF公众号

扫码关注领【TK运营地图】

TKFFF合作,请扫码联系!

分享给好友: