跨境电商税收新政策已经实施,个人邮政税费也同步调整。 根据财税[2016]18号文,自2016年4月8日起,跨境电子商务零售进口税收政策和个人邮政税收政策同时调整。 同时,4月7日,财政部、国家发展改革委、工业和信息化部、农业部、商务部、海关总署、国家税务总局、质检总局国家检验检疫局、国家食品药品监督管理局、濒危物种管理办公室、神秘动物局等11部门联合公布了《跨境电商零售进口商品清单》。

一、跨境电商零售进口税收政策调整原因

4月8日之前,实际操作中,对个人自用、合理数量的跨境电商零售进口商品作为邮递物品征收个人邮政税。 个人邮政税针对的是具有非贸易属性的进口物品。 它把关税与进口环节增值税和消费税结合起来。 税率一般低于同类进口货物的综合税率。

跨境电商零售进口商品虽然通过邮政渠道入境,但与传统的非贸易单证、旅客的单独行李、亲友的礼物等不同,其交易具有贸易属性,只需要个人邮寄税收和综合税是全过程征收的。 负水平低于同类一般贸易进口商品和国内商品内销的税负,形成不公平竞争。 为此,政策将对跨境电商零售进口商品按品征收关税、进口环节增值税、消费税。

二、进口跨境电商税收新政策基本概念

1.纳税主体:个人购买跨境电商零售进口商品,按商品缴纳关税、进口环节增值税、消费税。

2、收付款义务人:电子商务企业、电子商务交易平台企业或物流企业。

3、完税价格:实际成交价格,包括商品零售价、运费和保险费。

四、进口跨境电子商务税收新政策适用范围

适用于从其他国家或地区进口且属于《跨境电子商务零售进口商品目录》范围内的下列商品:

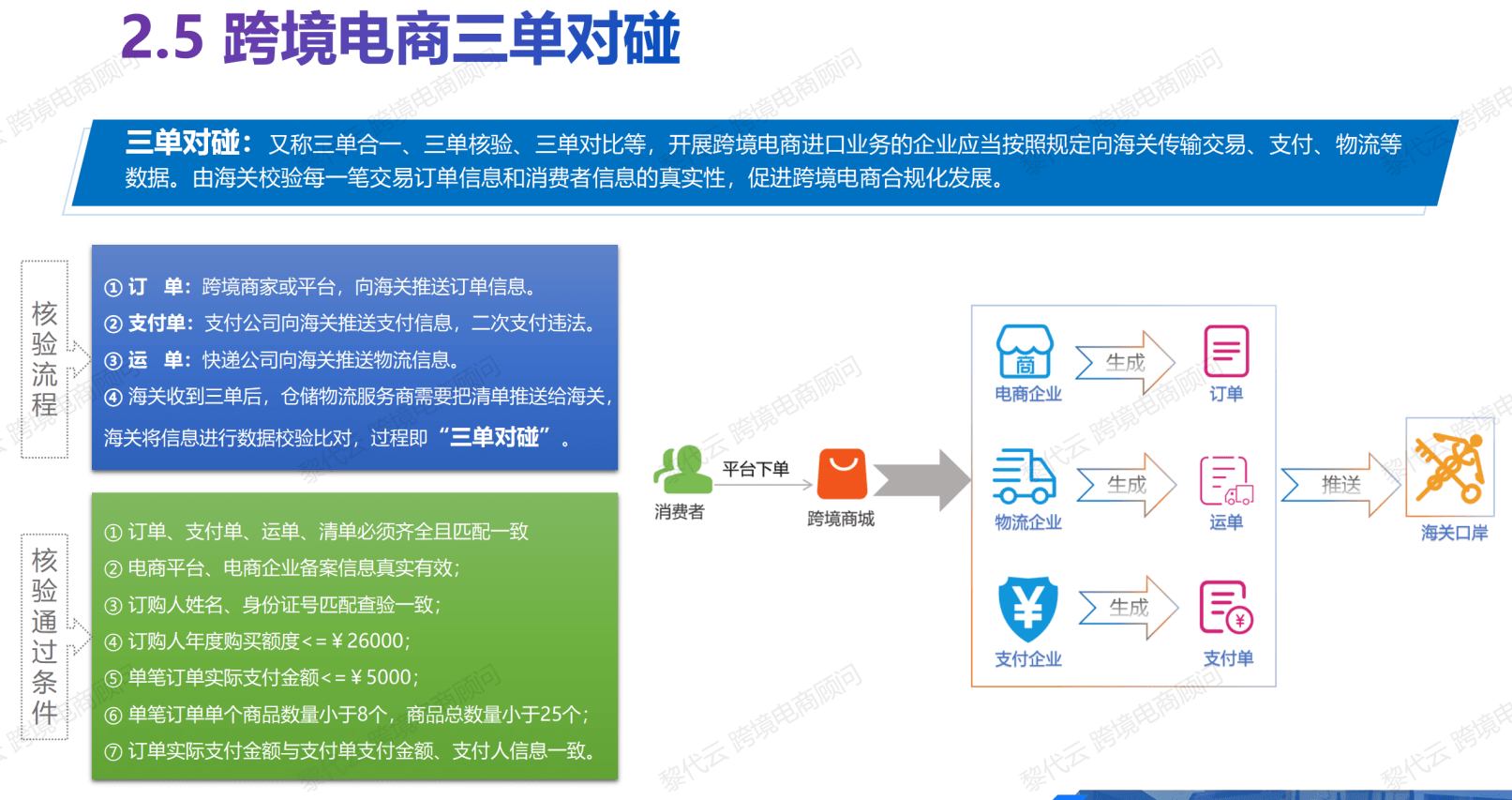

(一)所有通过与海关联网的电子商务交易平台进行交易并能够实现交易、支付、物流电子信息“三单”比对的跨境电商零售进口商品;

(二)未通过与海关相连的电子商务交易平台交易,但快递、邮政企业能够提供统一的交易、支付、物流等电子信息并承诺的跨境电商零售进口商品承担相应的法律责任。

(非跨境电商零售进口的个人物品以及无法提供交易、支付、物流等电子信息的跨境电商零售进口的,按现行规定执行。)

根据上述规定,电商企业无法接入电商交易平台的交易、快递企业无法提供三项订单信息的交易以及个人境外购物也可以以个人邮政税的形式征收。

三、新增进口跨境电子商务税收政策细则

对于保税进口和直邮进口,税收制度可分为两部分。

第一部分是极限。 单笔交易限额由1000元提高至2000元,个人年度交易限额提高至2万元。

第二部分是税率的调整。 个人邮资税不再适用于跨境电商渠道,而是改为进口跨境电商综合税种,即征收关税、增值税和消费税。 也就是说,新税制不再以个人邮政税取代关税和增值税。

关税方面,新税制改革后,具体而言,限额内(2000元以下)跨境电商关税税率暂定为0,超出限额则需缴纳关税。超出部分按照正常贸易方式处理。 单一不可分割商品价值超过2000元限额(以奢侈品为代表)的,对一般贸易项下进口货物全额征税。

增值税、消费税均按法定应纳税额的70%征收。

增值税税率为17%×70%=11.9%,消费税税率为30%×70%=21%。

这意味着,新税制将取消50元免税,将现行个人邮件税制改为按一般贸易70%征收增值税,或在一般贸易基本税率基础上优惠30%。

与个人邮政税收政策相比,新政策将单笔交易限额从1000元提高到2000元; 但将单个不可分割商品的限额从5000元降低到2000元。

根据调整后的计税方法,不同产品的税率有所增减。

以化妆品为例,增值税优惠30%后税率为11.9%,消费税税率优惠30%后为21%。 新税制实施后,税率比之前的个人邮政税率低50%。 但食品、母婴用品税率有所提高。 因为按照现行个人邮递税的计税办法,有50元的免税限额,而这些产品基本不需要纳税。 但对于100元以上的化妆品,需缴纳50%的邮资税。 改变后,不到50%。 消费者承担的税收成本实际上已经下降了。 详细信息请参见表 1。

考虑到目前监管条件,将能够提供交易、支付、物流等电子信息的跨境电商零售进口商品暂纳入政策实施范围。 非跨境电商零售进口的个人物品以及无法提供相关电子信息的跨境电商零售进口的个人物品,仍按现行规定执行。

为优化税制结构,方便旅客和消费者申报纳税,提高通关效率,我国将同步调整个人邮递税收政策,合并原有10%、20%、30四种关税税率%,50% 变为 15%。 税率有三种: 、 30% 和 60%。 其中,15%税率对应最惠国税率为零的商品; 60%的税率对应的是需缴纳消费税的高端消费品; 其他商品则征收30%的税率。 如图所示:

税改前后个人邮政税目及税率变化对比图

跨境电子商务企业对企业(B2B)进口,以及通过一般贸易等方式完成的线下货物进口,仍按照现行相关税收政策执行。

综合来看,随着税率的提高,主要影响有:

一是行业整体成本增加,增幅至少11.9%;

其次,新政策对于以奢侈品为代表的单一价值高或者需要缴纳消费税的商品非常不利。 因此跨境电商直邮模式税率,奢侈品电商很难持续获得跨境电商红利;

第三,对于母婴用品等大众消费品来说,虽然税收成本有所增加,但影响有限。

四、我国自4月8日起实施跨境电商零售进口税收政策并调整个人邮寄税收政策。 原文

5.关于跨境电子商务零售进口税收政策的通知原文

六、海关或提高快件抽查率

在财政部公布跨境电商零售进口新税收政策的同时,海关总署也发布2016年第19号公告,宣布推出新版快件通关管理系统(以下简称新快件系统)中,原快件通关管理系统中的报关功能将同时停止。

据悉,新快件系统的上线,旨在规范海关对进出境快件的监管,加大信息技术的运用,提高通关效率,便利进出境快件通关。

公告称,新的快递系统将快递分为A、B、C三类,其中:

A类快件是指不具有商业价值的文件、单证、票据、资料(依照法律、行政法规和国家有关规定应当征税的除外)。

B类快件是指由境内寄件人(自然人)代收或交付的、供个人使用的个人物品(不包括旅客单独运输的行李物品)。

C类快件是指价值5000元人民币(不含运输、保险、杂费等)及以下的货物(涉及许可证管制、出口退税、出口收汇、进口付汇的除外) 。

其中,B类快件的限额、限额、征税管理应符合海关总署关于进出境个人物品邮寄寄递的相关规定。 C类快件应当按照进出境货物的规定纳税。 进出境C类快件监管方式为“一般贸易”或“广告材料样本A”,征免税性质为“一般征税”,征免税方式为“按征税”规定”。

7、分析跨境电商不同模式下哪种清关模式更划算?

以某国外品牌奶粉为例,主要信息如下:

如果跨境电商企业采用B2C/C2C(直邮)模式运营,我们来对比一下个人邮政税(新税率)和新税改政策,看看哪种清关更划算。

奶粉售价:986.39元(151.6USD)﹤2000元(适用个人邮政税及新税改,仅含关税、增值税,不含消费税)。

新税制改革:

合计:1828.07元; (商品价格:986.39元;完税价格:1633.66元;税费:194.34元;物流费用:450元)

分析:1,828.07元为国内消费者承担的最终价格,其中1,633.66元为最终完税价格,包括产品价格、国内外运费、利润和税费。

新邮费税:

合计:1781.62元; (商品价格:986.39元;完税价格:986.39元;税费:147.96元;物流费用:450元)

分析:1781.62元是国内消费者承担的最终价格,其中986.39元是根据国外商品卖家的报关单价跨境电商直邮模式税率,包含了产品价格、国内外运费、利润和税费。

如果跨境电商企业采用BBC(保税仓)模式运营,新的个人邮政税弊大于利,但在新税改下则弊大于利; 比如上面某品牌奶粉的例子。 无论是新实施的个人邮政税还是新税改,除了上述费用外,还有仓储费,相对成本更高。 BBC(保税仓库)模式专注于低价、高频的产品。

通过比较,得出以下结论:

1、新税改比新个人邮政税增加46.38元;

2、随着新的个人邮政税和新的税制改革的出台,个人代购和灰色海购的利润空间扩大。 除了货物进关时减少税费外,他们还获得出口货物的退税收入,这可以称为利润。 更慷慨;

3.新税改下可接受的产品也可能在新个人邮政税下可接受。 然而,在新个人邮政税下可以接受的产品在新税改下不一定可以接受。

4.新税改下,四单(订单+运单+付款单+清单)为报关统一标准。 最后以贸易成交价格作为完税价格。 跨境电商企业合理避税将成为历史。

5、新实施的个人邮递税,最低税率为15%(330元,免税50元),扩大了个人物品进口征税范围。

6、与新税改政策相比,新个人邮政税有更大的企业或个人操作空间;

7、新税改下,只有注册的跨境电商企业才有资格申请,导购电商企业被边缘化,杜绝了欺诈订单的可能;

8、新税改下,跨境电商平台需要将个人邮政税码转换为货物税码,工作量将增加;

8. 意见征集——跨境电商税制改革对企业的影响

唐兴通(中国电子商务协会研究中心专家委员):

“行业肯定会发生动态变化,一些企业的利润空间也会被压缩。但对于资金流充足的跨境电商企业来说,这次税改还不足以产生影响。”

京东全球购经理:

“这次税改从运营层面大幅降低了京东的系统成本和运营成本,政策的稳定性也为业务的稳健发展提供了保障。当然,税改实施后,京东全球购将优化各品类的业务结构,税改后优势不明显的品类也会适当调整。”

刘楠(专注母婴市场的跨境电商平台米娅CEO)

“跨境电商的核心价值在于效率和贸易全球化,而不是免税价差,所以跨境电商在税收方面不应该例外。这次税制改革就是为了消除不确定性跨境电商的未来。大多数人不用担心,这对行业来说是一个特别好的政策。”

任晓宇(顺丰速运国际电子商务服务部):

“新税制政策的实施,是对跨境电商这一新兴业态的法律认可,也规范了这个行业,营造了公平竞争的市场环境。”当然,这也会给跨境电商带来一些问题。一些公司。 尤其是对于那些不规范的跨境电商平台,影响将会是巨大的。 我相信,很快,一些依靠税率“操纵”的企业就会倒闭或者被迫改变商业模式。 ”

本文部分内容来自虎嗅网、中业泽瑞、亿邦动力网

知识星球

知识星球