近两年,跨境电商行业经历了残酷的衰退,也经历了黑天鹅风暴。 疫情加持,电商成为消费者在线生存的渠道,跨境电商由此迎来“史诗级繁荣”,国外“宅经济”兴起; 同时,亚马逊的title风波让行业迅速翻身,大规模治理导致3000多个买家账户被虐,600个品牌被关停。

今天,我们重新审视行业:行业的现状、机遇和挑战是什么? 商业模式的核心特征和卖家、卖家、平台的核心推论是什么? 跨境电商回顾,出海机会备受关注的同时,这条赛道还剩下多少红利? 我们将结合案头调研和实地考察,对上述行业核心问题一一解答。

现状、机遇和挑战?

行业现状与逻辑:从行业宏观来看,跨境电商进入调整阶段。 2021年和2022年是跨境电商行业的下行周期。 收入和收入会受到许多激励因素的影响,例如存货周转率和资金周转率。 泡沫已被挤压,旧模式面临淘汰。 亚马逊禁令在带来短期收缩的同时,也让跨境电商进入健康合规的新阶段。 时隔一段时间,跨境电商再次引起大家的关注。 一方面,国外市场一片红海,国外企业想在海外市场寻找增长点; 另一方面,我国供应链优势逐渐从成本优势向产品和质量优势转变,电商出海、全球化成为必然趋势。

多层次挑战和不确定性阻碍行业: ①高通缩:全球通胀持续上行,主要跨境电商市场(欧美、东南亚等)CPI指数逼近最低点两年内。 跨境买家面临多重成本挤压,原材料和运费的降价在一定程度上影响了收入; 供应方不敢让终端客户贸然降价,采购商处境尴尬。 同时,随着境外疫情政策的放开,不需要囤货的消费者进一步减少支出; ③零售业库存积累:在近三年供应链危机的阴影下,日本各大零售商为了给消费者提供充足的现金流,纷纷计划进货足量、大批量进货、加强系列投入的商品。 但随着加息潮激增,日本消费者变得更加谨慎,促使零售商积累大量库存(第二季度,亚马逊等主要零售商的库存是同期的1.3-1.6倍。今年期间)。

压力下的机会和新动能:短期内,港元指数处于低位,欧元兑人民币汇率超过7,利空出口,企业将释放可观利润; 航运价格的飙升会给行业带来短期利空消息,对冲部分成本压力。 这些年,国内外不断出台针对跨境出口电商的利空新政。 我国政策继续推进跨境电子商务综合试验区,给予一定的税收优惠,也明确支持企业布局海外仓。 在国际上,《区域全面经济伙伴关系协定》(RECP)的生效,首先体现了成员国之间的交流更加密切,其次也体现了关税成本的增加。 区域内90%以上的商品将逐步实现零关税。

商业模式的核心特征以及卖家、卖家、平台的核心推论?

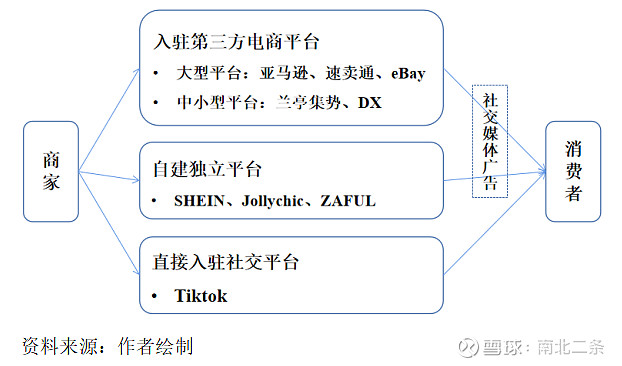

跨境电商(尤其是B2B、B2C)的兴起,是在国外平台高度饱和的前提下商家外包的自然延伸,也是在开放国门的前提下攫取高额利润的必然结果考虑到中国供应链的成本和质量优势。 与以往的传统外贸(产品从制造到终端销售要经过层层加价,效率低下)相比,跨境电商直接连接生产商和消费者,大大缩短了流通环节,提高了供应链效率。 与消费者的距离更近,品牌和买家可以进一步掌握消费者数据跨境电商是做什么的,动态调整销售策略。 1、平台呈现“一超多强”的局面。 亚马逊一直是中国跨境电商买家的主要选择,而一些垂直品类独立站则呈现高客单低退率的优质下降结构。 2、独立站VS第三方平台:独立站承载了一部分消费者在亚马逊平台上无法满足的差异化需求,对应5%左右的折扣。 就运费而言,三者之间没有显着差异。 佣金方面,亚马逊的佣金一般固定在15%左右,而自己的独立网站是零佣金,一些用它搭建的独立网站是0.5%的佣金。 -2%。 在营销费用方面,由于独立站的获客成本远低于亚马逊平台销售,独立站销售需要花费大量的销售和新获客成本来促进销售转化。

买家通常包括两类玩家,品牌玩家和非品牌玩家。 1、大部分非品牌方随着其他第三方平台的崛起迅速入驻,依托平台的流量红利和完备的配套设施获得赛道先发优势。 但随着中期红利逐渐消失,逐渐转向品牌模式。 2、品牌商从前期就非常注重产品和品牌的建设,不断提升产品价值,培养高粘性用户,从而收获优惠。 三者无一例外地向品牌端转变,打磨稳定供应链体系,积累用户。

欧美和韩国是成熟市场,其中北美市场仍是跨境电商的主阵地。 电商零售起步早,渗透率高,基础设施完备,消费者消费能力强。 但增速逐渐放缓,基本成为存量市场; 越南、拉美、中东将是未来下降的主要力量。 电子商务渗透率快速提升,用户质量高,市场一片蔚蓝。

跨境电商回顾,出海机会备受关注的同时,这条赛道还剩下多少红利?

从长远看中国外贸/跨境电商的发展,大概经历了三个阶段&四个红利期: 1.(成本红利&外贸双位数快速下滑)在第一阶段,中国受益于全球经济的快速发展、WTO贸易环境的红利和自身修养,中国极具竞争力的劳动力成本成为中国制造业的核心竞争力。 2、(工程师红利*流量红利&全球价值链建设)在全球经济危机第二阶段爆发下跨境电商是做什么的,全球需求急剧下降。 中国外贸在“一带一路”政策出台后出现收缩,伴随着工程师红利和交通红利,虽然增速没有放缓,但仍在快速发展。 其中,随着流量渠道从文字搜索到图文社交再到短视频/直播的转变,我们觉得这是海外市场唯一清晰可见的流量红利,同时也是基于完整的闭环关于短视频直播向电商的转型。 3.(品牌红利&新旧动能转换)第三阶段,以日本为首的贸易国开始保护本国制造业,加上周边新兴经济体中高端制造业的崛起,在一定程度上削弱了中国上游制造业的地位,但我们认为中国将在未来几年内完成从制造到真正品牌的转变。 作为世界鞋厂,中国已经拥有足够丰富、创新和有竞争力的产品。 国际消费者对中国品牌的认知度和订购意愿也在逐渐降低,高性价比产品将在国际市场形成巨大吸引力,带动下一轮下滑。

标的关注: 拼多多(PDD.O):特目平台持续加码,第二曲线逐渐显现。 我们看好平台的规模。

风险提示:宏观消费呈回落态势,跨境电商买家销售收入或低于预期; 疫情反复将带来叠加效益:跨境电商供应链受疫情影响将增加; 研发数据更加详细和不及时; 第三方数据 产业链监管的可信度风险; 受样本范围限制,产业链监管数据与实际数据存在误差; 产业链调查样本有限,不能全面反映实际情况。

本文选自券商研究报告精选