一

什么是合并税

集中征税是海关集中征税的一种方式。 在这种业务模式下,海关对在一定期限内多次进出口货物的符合条件的进出口纳税人征收应纳税款。 总之,合并征税实现了“先放税,后征税”,改变了“先开票先审,后放税”的传统征管运作模式。

二

合并征税的优势

1个

先行放税,统一征管,提高通关效率

在合并征税模式下,企业可以先将货物清走,然后在规定的征税周期内,对清出的货物自主集中征税。 在规定的期限内,企业对纳税时间的选择也更加自主。

2个

“一处备案,全国通用”

企业向注册地直属海关提交合并征税总保证,向海关备案后,企业可在任一海关办理合并征税业务。

3个

提升资金使用效率

在传统征税模式下,每批进口货物都需要在规定时间内分别向海关征税。 对于进口业务量大、征税金额大的企业,征税业务占用的流动资金数额非常大。 在合并征税模式下,企业可以申请一定数量的协议金额。 当采用合并征税方式向海关申报的税额总额在可供议付的数额以内时,企业可以按月结算并统一向海关缴纳税款。 这不仅缩短了企业的通关时间,也有效减轻了企业的资金压力和增加的通关成本。

4个

无纸化传输

综合征税总保实现了全程电子化跨境电商征税,企业和银行不再需要向海关提交纸质的综合征税谈判,有效节省了时间和人力成本。

三

企业如何申请并表纳税业务?

1个

第一步

企业向海关提供一般税务担保议付或保单,实现电子联网的担保机构可人工传送。

企业在未开通电子议付传输系统的建行开具议付的,可持纸质议付到注册地直属海关进行纸质备案。

2个

第二步

海关备案摘要税务谈判。 备案成功后,企业可通过单一窗口查询并表税务一般担保情况。

3个

第三步

企业申报时选择合并征税方式,选择有效的一般担保备案号。

4个

第四步

如果没有查验、查验等要求,海关在综合清关单上成功扣除担保金额后放行货物。

5个

第五步

企业应于每月第5个工作日终了前,完成上月应纳税额的电子汇总缴纳。 缴税入库后,人工恢复担保额度。 未按规定缴纳税款的,海关直接抄送海关完税书或通知企业履行完税义务; 逾期不征税的,海关通知担保机构履行担保纳税义务。

四

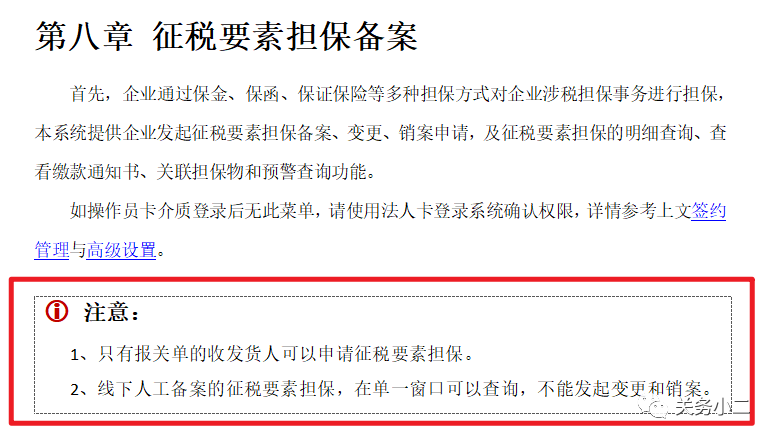

汇总税收常见问题解答

1个

适用企业范围有哪些?

除“失信企业”外的所有海关注册企业均可适用合并征税模式。

2个

企业需要提交哪些材料?

企业只需提供谈判或政策。

3个

简易税务协商如何申报? 试用期有多长?

如果使用合并征税担保数据电子传输系统,企业和银行不再需要向海关提交合并征税议付的纸质文件。 初审周期一般在1-3个工作日内。

4个

如果议付由国内建行和未开通电子传输系统的工商银行提供,如何向海关提供议付代理征税?

纸质议付文件可报注册地直属海关备案。

5个

合并征税谈判能否延期? 具体怎么做呢?

简易税务谈判可延期,谈判变更信息可通过电子传输系统传输。 如果以纸质形式协商,则必须提交纸质变更函。

6个

如果需要重新发出新的谈判,我是否必须先撤回旧的谈判? 如果不需要退出,原谈判企业是否可以申请退出?

重新发起新的协商不需要撤销旧的协商,旧的协商到期后会手动失效。 根据《关于优化汇总征税制度的公告》(海关总署公告2017年第45号),企业信用状况升级为失信企业或议付担保期限届满,以及注册地海关确认企业已按时申报。 履行纳税义务的,经企业或担保机构申请,可退还协议正本。

7

简易税务协商期满后,将不再续保。 汇总税要收多少天? 是谈判到期日还是下个月5号?

企业应于每月第5个工作日终了前,完成上月应纳税额的电子汇总缴纳。 征税与谈判是否到期无关,谈判到期只是因为不能使用。

8个

合并征税模式下,逾期转反付,是否需要反付? 柜台缴费完成后是否需要合并征税? 如果在汇总征税模式下,反缴款后系统仍然显示未征税怎么办?

在合并征税模式下,因柜台逾期未缴,必须柜台缴费。 柜台缴费完成后,收据即为已征税状态,无需再次重复电子征税; 税款上缴国库后,企业担保金额将由人工恢复。 如发现合并征税配额未恢复,可联系注册地直属海关进行异常数据处理。

9

议付受益人应如何填写? 如果企业在异地开展业务,出具议付的受益人是填写企业所在地海关还是开展业务的海关?

议付受益人可填报企业注册地直属海关和其他进出口直属地。

10

跨境电商能否应对合并征税模式? 申请有什么特殊要求吗?

根据《关于跨境电子商务零售进出口商品监管有关事项的公告》(海关总署公告2018年第194号)跨境电商征税,海关对符合条件的跨境电子商务零售进口商品征收征税。按时间段划分的监管要求。 收缴义务人应当依法向海关提交充分有效的纳税保证。 待定单自海关放行之日起30日内未退、修的,收付义务人应当自放行之日起31日至45日内向海关办理纳税手续。

跨境电子商务的征税模式不同于综合征税模式。 企业如需办理跨境电商保函,需到清关站点议付并纸质支付,办理相关业务。

11

如果企业开通了关税保证保险模式,是否也可以开通合并征税模式?

关税保证保险是与存款和银行议付并行的一种保证形式,既可用于纳税要素保证、纳税期限保证,也可用于合并征税。 根据《关于统一征税适用海关保证保险的公告》(海关总署公告2018年第215号),自2019年1月1日起,企业可凭《关税保证保险单》办理合并征税。 .

五

咨询方式

企业如对合并征税业务仍有疑问,可拨打海关12360服务热线或到通关业务现场窗口咨询。

供稿/上海海关

免责声明:转载本文出于传递更多信息之目的。 如有来源标注错误或侵犯您的合法权益,请联系作者并提供权属证明,我们将及时更正、删除,谢谢。

闽公网安备35021102002035号

闽公网安备35021102002035号