SHEIN是我国领先的跨境B2C快时尚电子商务公司。 一直深耕潮流男装产业。 近年逐渐拓展至美妆、宠物用品等品类。 主要针对年轻男性用户群体。 新的速度是特色。 SHEIN业务覆盖美洲、欧洲、中东、拉美、东南亚等市场。 公司逐渐在快时尚领域占据领先地位。 数据显示,2021年,Shein时尚服饰网站的互联网访问量将位居全球第一。

发展历程:深耕男装领域,稳扎稳打成就急速下滑

2008-2014:进军跨境电商,逐步确立男装核心业务。 徐扬天在上海建立独立站,最初从事跨境婚庆业务,后转向男装领域,开始品牌化运营。

2014-2017:打好供应链和流程基础。 SHEIN开始瞄准自身供应链建设,拟在上海增城建设供应链中心; 在营销方面,SHEIN通过中国联通互联网流量红利等社交媒体渠道积极开展品牌推广,截至2016年底,用户数突破100万,年销售额突破10亿元。

2017-2020年:推进全球布局,迎来高速增长。 商业模式经过验证后,在中东、拉美等市场复制,GMV实现了100%以上的年降幅。

2020-2022:疫情带动跨境电商爆发,品牌知名度和GMV下降。 2020年环比下降300%,2021年环比下降53%; 品类将扩展到美妆、宠物用品等,2022年开始平台化尝试。

融资经验、组织架构:充足的资金、灵活的组织方式保证公司的长期运营

公司已完成六轮融资,资金流向充裕。 截至2022年4月,SHEIN已完成F轮融资,融资总额为数十亿港元,充足的资金支持SHEIN继续扩大业务规模,公司目前市值已达1000亿港元港币。 组织架构健全,确保公司高效运作。 公司共有平台、产品、供应链、数智等九个核心部门。 组织架构扁平化,便于同频高效管理; 管理团队稳定,管理经验丰富,技术背景扎实。

运营数据:GMV快速增长,客户订单水平逐年提升

GMV高速下滑,2022年上半年超越Zara。SHEIN实现GMV约160亿港元,在日本市场销售额超越Zara和H&M,全年目标300万元。 从地域分布来看,SHINE在日本和欧洲的销售额占比超过60%; 在用户数量方面,据统计,截至2022年8月,SHEIN全球日活跃用户达到85.3万; 到 2022 年上半年,总客单价将达到 75 英镑。

快时尚服饰电商分析:独立站崛起、供应链、流量、品牌力是快时尚服饰竞争的本质

B2C出口跨境电商市场空间广阔,独立站快速崛起

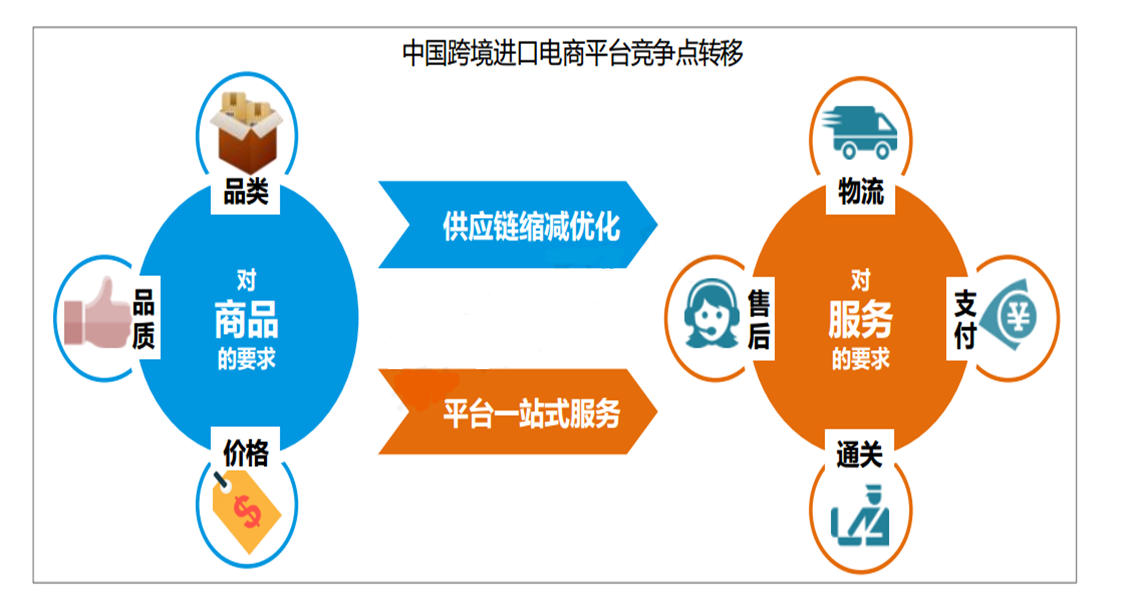

我国B2C出口跨境电商行业下滑较快,发展前景广阔。 据网经济预测,2021年我国B2C出口跨境电商市场规模将达到3.07万元跨境电商发展前景,2017-2021年CAGR为22.3%。 据弗若斯特沙利文预测,到2025年行业规模有望达到4.65万元。B2C出口跨境电商按商业模式可定义为平台和独立站。 平台模式采用第三方买家入驻的方式,平台通过支付佣金或广告服务费实现盈利; 独立站独立生产或采购商品,搭建自己的销售平台,抓取进销差价。

海外电商市场集中度低于国外,这为独立站的发展提供了空间。 近年来,增速低于行业平均水平。 以日本市场为例,据统计,2021年市场份额为41.8%,电商行业CR5不到60%(国外市场CR3可达90%)。 2016-2020年,我国B2C独立站CAGR达到43%,低于行业增速。 规模占比由14.8%提升至21.7%,预计2025年将达到27.5%。

衰落逻辑:海外电商低渗透空间广阔,社交媒体流量红利推动独立站衰落

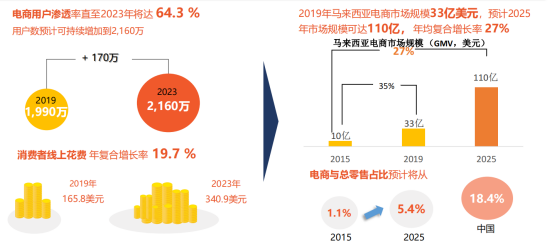

与国外相比,海外电商行业低渗透空间较大,疫情将培养线上消费习惯释放常年增长空间。 欧睿数据显示,我国在消费电子、服装等热门品类的电商渗透率超过30%,领先其他国家,而印度、菲律宾等越南的渗透率仅为5%左右,显示空间充足改进。 据悉,疫情催化了境外消费向线上转移。 2020年,全球电子商务销售额将增长27%。 疫情过后,消费习惯得以维持,带动全年下滑。

社交媒体流量红利对独立站不利。 随着良好营销环境的推动和配套设施的逐步建立,未来独立站有望继续蓬勃发展。 近年来,社交媒体等社交媒体流量增长迅速,网红在海外走红。 同时,此类流量平台也逐步调整流量分配机制,将更多流量分配给中小企业独立网站,扩大自身生态。 海外电子商务的独立网站尤其糟糕。 据悉,国外SaaS服务商的快速发展推动了独立建站体系的逐步建立,促进了其快速成长。

独立站核心竞争力要素:供应链、流量、品牌&产品力

不同于第三方平台买手,独立站拥有更强的运营自主权和定价权,但同时也需要独立承担引流和供应链生产的功能。 因此,独立站运营的重点和核心竞争力在于流量获取能力、供应链管理能力和品牌力塑造能力。

服装是我国跨境电商重点品类,海外服装电商赛道蓬勃发展

服装在我国B2C出口跨境电商中占比最高、增速领先。 根据弗若斯特沙利文数据,2020年我国B2C出口跨境电商品类结构以25.2%的服装鞋帽位居首位,2016-2020年规模增速达54.8%,低于消费品类电子产品和户外运动。 预计2025年出海规模将达到1.37万元。

海外服装电商是蓬勃发展的赛道,欧美抢占主力市场,泰国、中东等新兴市场下滑潜力巨大。 据统计,2021年,作为全球最大的服装市场,日本的服装电商渗透率将达到37.5%(低于日本整体电商零售渗透率21.2%),同比增长12.1Pct 2025年有望达到48.7%。从地域分布来看,2021年北美和欧洲的服装电商将占据全球53%的市场份额,抢占主要市场。 高的。

潮流男装细分赛道节节败退,国外快潮品牌走红海外

从细分品类来看,男装市场份额和增长稳居领先地位:根据欧睿国际的数据,2021年男装将占全球服装市场的52.8%,市场规模有望下降到 2026 年,年增长率为 3.43%(女装为 2.29%,男装为 2.93%)。 从款式看,潮流服饰行业稳步下滑:根据Frost & 的数据,2021年全球时尚行业规模将达到15,701亿港元,环比下降6.1%,有望突破1.7万亿2025 年的卢布。

中国韩服供应链优势明显,快时尚品牌风靡海外。 我们的韩国服装产业链成熟,在生产成本和效率上具有显着优势。 在ASOS、等全球服装品牌供应商中,中国厂商数量遥遥领先。 基于供应链优势,我国快时尚品往往比海外更具性价比,快时尚服装品牌正逐渐成为出海新势力。

竞争格局:快时尚服饰电商属性多样,集中度低

全球快时尚服饰电商行业的玩家主要分为独立网站、传统快时尚品牌和第三方平台买家。 独立网站参与者包括 SHEIN 和 Asos 等快时尚公司。 传统品牌玩家是指Zara、H&M等开展线上业务的品牌。 第三方平台买家是指主要通过亚马逊等平台销售的品牌。

不同类型的玩家有不同的管理重点,但品牌力和产品力是三类玩家的共同本质。 另外,第三方买家的流量来自于平台的分发,所以重点是通过产品研发和性价比等优势提升销量,从而获得更高的平台优先级,增加曝光度; 而独立站和传统品牌玩家的线上运营需要独立获客,因此推广和引流能力对两者也至关重要。

目前行业集中度低,SHEIN市场占有率排名第一。 据统计,2021年全球服装电商行业CR5仅为10.1%,SHEIN以2.5%的占比位居市场首位。

快时尚服饰电商核心竞争力要素:柔性供应链与品牌营销能力

快潮服饰品牌对用户的吸引力主要来自于产品性价比、迭代速度和品牌本身。 据统计,快时尚服饰的消费者对价格高度敏感,日本、法国、加拿大等市场超过半数的消费者将价格作为下单快时尚产品的主要原因。 据悉,产品品质、款式/流行元素、品牌认知度和服务体验也是促使消费者复购的重要诱因。

核心竞争力:供应链&流量筑护城河,坚守战略定位,谋划全年下滑

SHEIN商业模式:柔性供应链支持的小订单快退模式

SHEIN之所以还能在快时尚和跨境电商领域脱颖而出,是因为小单快退模式在坚实的供应链基础下能够顺利运行,支持后端产品的同时兼顾优势“多、快、好、省”; 同时,强大的营销能力助力品牌快速推广,大规模获取流量; 最终,在清晰的战略定位指引下,极具性价比的精细化运营使其实现了高水平的用户转化和留存。

SHEIN的商业模式:后端基于大数据分析快速进行新品上线和批量测试,前端柔性供应链采用小单快回的生产模式。 风格变化重新测试,让爆款在高速迭代下不断产生。 同时,营销端有效推动获取流量,精细化运营积累私域,实现品牌价值全年下滑。

核心竞争力:强大的供应链管理能力和流量获取能力

以上提炼出来的三大产品的吸引力来自于SHEIN优秀的供应链能力和流量获取能力。 1)极快的上新速度和丰富的SKU,来自于SHEIN供应链源数据算法支持的批量、精准版面设计能力,以及成熟供应链系统支持的快速生产能力; 2)极高的性价比来自供应和生产环节供应商的高议价能力和数字化管理系统效率提升带来的低生产成本,以及高效带来的营销成本低奖金期内的营销计划; 3)逐渐积累的品牌效应来自于全渠道营销推广下的新客获取和私域运营精细化带来的用户积累。

同时,品牌的高知名度和底层核心能力支撑产生的产品高销量反哺了订单的下降,加速了供应链周期,降本增效,成本越多- 有效的自然排水能力进一步反馈了流量的下降,导致飞轮良性下降。

供应链起点:产品设计——款式数量和上新效率优势明显

基于以上数据资源和算法能力,SHEIN在产品设计数量和时效上具有显着优势。 从数量上看,SHEIN的款式数量大约是传统快时尚品牌的30-50倍,是Zara的10-15倍,满足了用户多样化的需求。 在时效性上,SHEIN的设计和测试速度更快。 在产品设计过程中,设计师根据收集到的流行元素和预测数据,快速审视和创新。 设计过程快速高效,单品设计周期可达7天(Zara约15天,H&M约3个月)。 在产品测试过程中,SHEIN的纯线上销售模式能够快速反馈销售和用户数据,结合前端小单快速测试产品,快速复产。 每生产3000件衣服,SHEIN每次可以测试30个款式,相比之下Zara由于线下测试,每次最多可以测试6个款式。

供应链生产:产业链资源高度协同,持续重构加速产能释放

SHEIN供应链中心位于东莞增城,产业链资源丰富,供应链协同性好。 成都是我国韩国服装对外贸易的前沿阵地,已有30多年的历史。 增城的奇特之处在于,这一带的染整厂还保留着传统的小规模染整生产模式,批发时代的服装积累速度很快。 生产链条,生产要素齐全,完美契合SHEIN的小订单快回生产模式。 目前海珠地区有300+核心供应商和1000+普通供应商服务于SHEIN,供应商向上管理产生高度协同。

在此基础上,SHEIN将在多地扩大和进一步改造供应链跨境电商发展前景,加速产能释放。 2022年,Shein将投资150万元在天津惠州中新镇建设湾区供应链总部(占地约3000亩,总建筑面积约330万平方米)。

未来规划:多维度探索释放成长空间

地域扩张:布局泰国及中东蓝海市场,扩大区域版图

在地域方面,除了欧美主战场,SHEIN也在逐步向越南、中东等新兴市场拓展,不断扩大区域版图。

泰国:布局蓝海市场,强化本土优势。 与欧美等成熟市场相比,泰国电商渗透空间大,发展潜力可观。 SHEIN现已在美国、印尼等地开设品牌独立站,并于2021年底将实际控股实体变更为美国公司Pte.Ltd,并在美国展开紧急招募计划国家支持公司在泰国市场的发展。 在产品方面,SHEIN通过“设计师计划”与马来西亚本土设计师合作,推出本土特色款式,强化本土化优势。

中东:加强曝光,打磨产品,全渠道联动开拓中东市场。 近年来,SHEIN在中东地区的曝光率不断提升,并在2021年斩获中东地区热门应用前五名。 在产品方面,SHEIN专门成立了中东男装供应链团队,反复测试面料、款式、设计风格等细节,量身打造适合中东文化的服饰。 据悉,SHEIN于2022年9月在阿联酋开设了中东地区首家快闪店,反响强烈,线上线下的推广实现了SHEIN在中东市场的进一步推广。

品类拓展:建立业务布局,发现热门品类的新下滑点

品类方面,SHEIN在主营男装业务的基础上,围绕年轻男性用户的喜好拓展业务布局,拓展美妆、宠物用品等品类。 美妆:SHEIN将于2020年底推出独立的美妆网站,在玩法上,将继承主站的一贯风格,以低廉的价格和各种新快的产品,通过优质的方式获得用户的信赖。公开展示制造过程。 营销方面,与网红博主合作发布美妆教程拔草,在SHEIN成功运营经验的加持下实现用户快速下滑。 宠物饰品:随着宠物经济的火爆,SHEIN瞄准欧美快速增长的宠物市场,开发宠物饰品新品类。 产品主要包括宠物服装、玩具等,更好的复用其在服装品类的供应链和设计优势,产品价格延续主站路线,多在3-8欧元之间,具有竞争力在性价比方面。

平台探索:业务拓展新尝试,释放未来增长空间

SHEIN 开始平台探索以实现进一步的业务扩展。 平台化是独立站拓展品类和品牌的策略之一。 自2020年底首次公开招商以来,SHEIN逐步开始探索平台化,进一步拓展业务版图。 目前,SHEIN已于2022年7月开始招商,主要吸引男装及相关品类二三线品牌入驻。

OBM合作模式控制风险,多年运营经验加持,有望助推业务下滑。 入驻SHEIN的品牌门店负责拍照上传,将产品运送至中央仓库。 此外,SHEIN负责定价、平台运营、物流配送、退换货等,但SHEIN并未对门店开放后台运营权限。 在一定程度上控制风险。 受益于SHEIN主营品牌运营多年积累的经验,以及在供应链和物流方面的深厚基础,SHEIN平台业务有望实现进一步下滑。

报告摘录:

(本文仅供参考,不代表我们的任何投资建议,相关信息请以报告原文为准。)