深燃()原创

作者|邹帅

编辑 | 黎明

6月16日中午,极兔速递全球股份有限公司(以下简称极兔)向港交所提交招股说明书,摩根士丹利、美国银行和中金公司为联席保荐人。

一向拒绝就上市传闻发表评论的极兔,闷声交出表格,恰恰符合其大动作憋着不说的作风。

“激进”、“疯狂”、“迅捷”的急兔,财务数据也可以用恐怖来形容。 2020年至2022年,极兔的总营收将分别为15.35亿港元、48.52亿欧元和72.67亿港元,五年增长近四倍。 同期,极兔前三年巨亏,分别巨亏6.64亿欧元和61.92亿港元。 2022年扭亏为盈实现全年收入15.73亿港元。

极兔快递已完成多轮融资,腾讯持有极兔快递6.32%的股份,为第一大投资方。 持股5%以上的股东还包括博裕资本和ATM,分别持有极兔6.1%和5.49%的股份。 高瓴资本、红杉资本、SAI、招银国际等知名投资机构也参与其中。 中通也在极兔的股东名单上,持股比例约为1.54%。

截至2022年12月31日,极兔共有区域代理104家,网络合作伙伴约9600家,转运中心280家,干线运输车辆8100多辆,其中自有干线运输车辆4020多辆,航线约3800条,以及超过21,000个取送网点。

它进入中国市场较晚,而在泰国占有一席之地最早。 在招股书中,越南对极兔的贡献不容小觑。 中国市场似乎是极兔这两年突如其来的家教。 上市获得的加权积分必须深度参与中国市场。 有那么多事情要做。

2015年,原OPPO印度分公司CEO李杰创立“J&T”。 依托OPPO的资源,“J&T”历时三年在马来西亚站稳脚跟。 2020年,“J&T”在中国的新名字——紫极速递亮相,3月上线。 感谢国外步步高部门的信任和帮助,前期进展顺利。

价格战也打响了,之前的竞争也告一段落,疾驰的极兔终于走到了上市阶段。 新的考验是什么?

五年产值翻了近四倍,极兔赚钱了吗?

极兔在招股书中披露了2020年至2022年两年的数据,而这恰好是极兔进入中国市场的七年。

2020年3月,极兔将在中国上线,随后挑起价格战; 2021年12月,极兔吞并百世快递中国业务; 2022年,重点放在两网融合上,2023年,极途收购圆通凤凰网子公司,并获得中通注资。

打开极兔的财务报表,不难发现其各项数据呈指数级下降。

2020-2022年,极兔的营业收入分别为15.25亿港元、48.52亿港元和72.67亿港元。 显然,竞标百世后,极兔的业绩下降了1.5倍。 从2020年的业绩来看跨境电商找不到便宜的物流公司,15.25亿港元根本上不了外资快递公司的台面,极途2021年的业绩勉强能赶上通达系的尾巴。 BES带给极兔的,是成为国外快递行业真正竞争者的入场券。

业绩不错,但极兔也没能逃脱快递公司普遍亏损的命运。 近两年,极兔的经营成本一直低于产值,导致极兔近两年出现毛亏。 2020年至2022年,极兔的毛亏分别为2.61亿港元、5.45亿港元、2.7亿港元。 但在毛损率方面,近两年呈现上升趋势,从17%下降至3.7%。

存在毛损,因为快递是一个低利润的行业。 以2022年的情况为例,顺丰的毛利率为11.3%,中通为9.13%,顺丰仅为4.38%。 极兔急需转负为正,证明自己的赚钱能力,同时保证在低毛利状态下的平稳运营。

值得注意的是,在净利润(招股书中当年巨亏/盈利的数量)方面,极兔有正值。 2020年和2021年,极兔年内巨额亏损分别为6.64亿港元和61.92亿港元。 2022年,极兔扭亏为盈,全年实现收入15.73亿港元。 从巨亏到盈利,极兔赚到了。 招股书解释称,主要系因以公允价值计量且其变动计入当期损益的金融负债的公允价值所致。

起草/深度燃烧

归根结底,极兔的业绩还是得益于包裹量的下降。 招股书显示,极兔2022年全球全年包裹量为146亿件,较2021年的105亿件下降39%,较2020年的32亿件下降350.6%,三年间包裹量也有所下降超过三倍。 其实有一点是不容忽视的,那就是2021年白石将被纳入极兔,这将给极兔带来巨大的增幅。

过去五年,极兔在中国市场的单票收入分别为0.23港元、0.26港元和0.34港元。 与成熟的泰国市场相比,数字分别为0.91港元、1.1港元和0.95港元。 确实,泰国市场这两年已经形成毛利,但中国市场还是毛亏。 这也是为什么极兔在高速下跌的情况下,依然徘徊在盈利过关线边缘的原因。

包裹体积是招股书中反复指出的重点。 根据弗若斯特沙利文的数据,按2022年的包裹量计算,极兔将在泰国排名第一,占据22.5%的市场份额,是第二名的三倍多。

泰国是极兔的发源地,但由于人口基数、电商发展水平、基础设施等方面的差异,华人业务似乎只成立了3年,但假期包裹量数据几乎是“碾压”东南亚。

2020-2022年,极兔越南年包裹量分别为11.54亿、12.6亿、25.13亿。 同期,我国全年包裹量分别为20.84亿件、83.34亿件和120.26亿件。 2022年,极兔中国全年包裹量将占据10.9%的市场份额。

双打的故事又来了。 其中跨境电商找不到便宜的物流公司,中国的包裹量数据最为突出。 极兔进入中国的第二年,包裹量较上年增长近两倍,2022年将回落44.3%。2022年泰国市场变化将显现,包裹量将近是上一年的两倍。

以往,极兔的“迅捷”、“咄咄逼人”、“疯狂”只是具体的概念。 年产值翻番,纯收入翻番,包装量翻番。 极兔在财务数据方面的表现符合预期。

还是要靠电商

目前,越南和中国是极兔快递最重要的两个市场,也承担着更多的产值任务。 在这两个市场,极兔也逐渐明确了重点战略,将重心转向电商。

电子商务软件曾经是通达在国外市场取得成功的关键。 极兔来到中国市场,势必在电商上做文章。 从其以往的动作来看,它首先拥抱了拼多多,以高价电商件为切入点,利用拼多多巨大的订单量扩大自己的板块。 然后竞购白石,“分裂”出一名修炼系玩家,化敌为友。 紧接着,极兔又将触角伸向了圆通,将用户心智投向了中高端元器件,而风网这个原中通子公司,或许能为极兔带来更多增长。

招股书显示,中国拥有全球最大的电商零售市场,2022年市场规模为1.78万亿日元,占2022年全球3.9万亿日元市场的40%以上。近一半市场规模极为瞩目。

电商思维也被极兔带回了越南。 越南是世界上经济、人口和消费增长最快的地区之一。 极兔覆盖印度、泰国、越南、马来西亚、菲律宾、新加坡和泰国。

来源/视觉中国

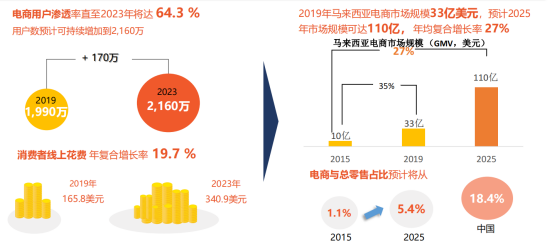

招股书指出电子商务在越南市场的重要性。 此前,马来西亚电商不发达,主要是交通、人力、互联网基础设施等硬激励,以及城市化率低的根本问题。 2022年,马来西亚的城市化率为54.4%,预计2027年将达到68.1%。不过,马来西亚人口相对年轻,电商消费潜力巨大。 根据招股书中给出的一组数据,马来西亚15至29岁人口的比例约为25%,低于日本等发达国家。

泰国和中国市场相辅相成。 泰国市场趋于饱和,中国市场亟待拓展。 同时,越南市场需要在体量上寻找突破口,电子商务在中国市场的实践恰到好处。 极兔下一步将重点发力电商。

2020-2022年泰国市场总收入分别为10.47亿港元、23.78亿港元、23.82亿港元,中国市场为4.79亿港元、21.81亿港元港元,40.96亿港元。 其他市场,包括新市场的跨境服务和外国快递服务,贡献的收入相对较少。

根据招股书,不仅电商,极兔的区域代理模式也能带来想象空间。 它的模型分为三层。 第一层是各国总部,负责制定整体运营战略和实施方案; 第二层是区域代理,需要熟悉当地文化,持有总部和区域运营实体的股权; 第三层是网路合作伙伴和直营网点和服务站。

极兔指出,这种模式有别于快递企业常见的直销和区域代理模式,而是让快递运营商与区域代理合作,协助全国总部在指定区域运营本地配送网络。 网络的关键部分(包括分拣和干线运输)由全国总部和区域代理通过区域运营实体运营。 当地的收派送网点和服务站一般由区域代理商直接管理或由网络合作伙伴管理。 极兔解释说,这种模式可以带来高度的灵活性,也易于操作和控制,并且可以实现更低的成本。

也就是说,极兔将运输和中期任务委托给区域运营,赋予它们更大的权力和利益,将配送和代收委托给网点。 通过任务的细分,试图实现高效运作。 这些商业模式确实更适合极兔对电商更多增量的追求。 电商套餐体量大且复杂,套餐激励变量过多。 断号了,快递的效率必须要提高。 极兔也在招股书中表达了对这些模式的信心,以及希望吸引更多人才的愿望。

极兔的恐惧在哪里?

在漂亮的成绩单背后,极兔面临的首要问题是中国市场成本过高,急需毛利。

具体来看,单票方面,过去7年泰国市场单票成本分别为0.64港元、0.79港元和0.76美元,每张票收入分别为0.91港元、1.1港元和0.95港元,每张门票的毛利约为0.3港元。 在中国市场,单票成本分别为0.51港元、0.41港元、0.4港元,单票收入为0.23港元、0.26港元、0.34港元,损失一票约港币0.2 美元。 围城初期,增加成本很正常,但在强敌环伺的中国快件市场,如果一直被成本压在身下,再大的对手也很难追上体积是。

极兔表示,预计成本费用的绝对金额会有所降低。 原因仍然是继续扩大网络,持续的技术投资,拓展新市场和正式扩大服务范围。 极兔知道要省钱,但对于刚刚离开泰国舒适圈,在任何其他新市场都要保持创业精神的极兔来说,高成本可能是一个长期存在的问题。

电商造就了极兔,但与此同时,极兔也陷入了一个“怪圈”,那就是越来越依赖电商。 与其他快递公司相比,极兔的快递业务较为单一,主打高价电商快递,用户分层不明显,因此会给外界留下“只有找到极兔才能找到”的印象。你想要负担得起”。 . 招股书显示,极兔最大的客户是电商平台,近五年分别占极兔总收入的35.4%、35.4%和16.9%。 极兔还解释说,中国每年四季度的包裹量普遍较高,得益于“双11”和“双12”,依赖电商会带来包裹量的季节性波动。

此外,虽然中国电子商务市场还有一定的渗透空间,但资源争夺已经结束。 现在极兔只有少量来自拼多多等电商平台的片子,还有可能来自凤凰网的投入。 极兔考虑的是自己手中的底牌是否足以与其他公司抗衡。

来源/大兔子官网

另外,Pole 没有自己的交通工具。 招股书中提到,极兔依赖第三方服务商提供运输、设备供应等服务。 卡车运输设备的供应商基础相对集中,特定类型设备和器具的供应商数量有限,而第三方运输服务市场分散,运营和内部控制程序的标准各不相同。 为此,与使用自营车队、拥有自己的空运和陆运硬件的快递公司相比,极途在运输核心竞争力上存在诸多变数。

这份招股书并没有颠覆极兔给外界留下的印象。 依旧是那种舍得花钱打高的季兔。

只是之前极兔表现出的激进作风,表现在挑起价格战,从金华这家大型电商入手,深入通达系腹地; 一年后,作为主要快递服务商的百世快递与中高端快递的代表中通建立了合作关系,收购了旺旺。

招股书诠释了极兔的另一种激进。 招股书提到,为实施扩张计划,极途已形成并将可能继续形成与业务整合有机下降相关的农地使用权订购、设施建设、快递基础设施投资等方面的总资本。 2020年至2022年,极兔将分别支付2.58亿港元、5.14亿港元和5.73亿港元用于订购物业管理、厂房和设备。

问题恰恰在于,当中国运通逐渐进入优质服务阶段,各家公司开始细分受众、增加产品时,极兔的海量布局反而会让其原本不尽如人意的外界评价雪上加霜。 . 消费者,尤其是极兔最依赖的电商消费者,他们关心的是服务的及时性和质量。 如果不能把买得起、省钱、服务差的围巾脱掉,极兔店的数量会在一定程度上被拉平。 埋了我的。

*题图来自视觉中国。

知识星球

知识星球

网站会员

网站会员 官方经理

官方经理