3、个人单笔交易限额为人民币2000元,年度交易限额为人民币20000元。 对限额内进口的跨境电商零售进口商品,关税税率暂定为0%; 进口环节增值税、消费税暂按法定应纳税额的70%征收。 单笔交易超过单笔限额、单笔交易累积后超过个人年度限额、单件不可分割商品完税价格超过限额2000元的,按照以下规定全额征税:通常的贸易形式。 需要说明的是,对于跨境零售进口,属于特殊规定,与正常贸易不同,这里的完税价格是指实际成交价格(包括货物零售价、运费和保险费)。 )。

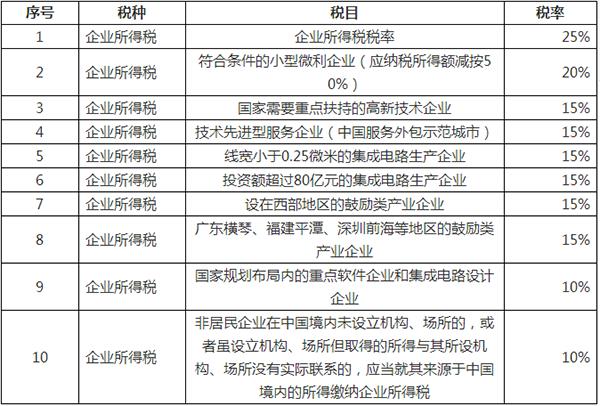

详情见下表:

未超过配额

超出限制

关税

关税=实际交易价格×关税税率

增值税

增值税=(实际交易价格)÷(1-消费税税率)×增值税税率×70%

增值税=(实际交易价格)÷(1-消费税税率)×增值税税率

销售税

消费税=(实际交易价格)÷(1-消费税税率)×消费税税率×70%

消费税=(实际交易价格)÷(1-消费税税率)×消费税税率

4.待海关放行后30日内未办理退税或返修的,收付款义务人应在放行后31日至45日内向海关办理纳税手续。 自海关放行之日起30日内办理退税的,个人可申请退税,个人年度交易总额相应调整。

5.根据财税管[2016]18号文件,不属于跨境电商零售进口的个人物品以及难以提供交易、支付等电子信息的跨境电商零售进口物品、物流按照现行规定执行。 这里按照现行规定执行,是指对进口货物或者不能提供三向比较的非自用物品征收邮政税。 邮政税不是一个独立的税种。 除另有规定外,是指海关按照《入境游客行李、个人邮递物品进口税率表》征收的旅客行李、个人邮递物品以及其他个人自用物品。 进口关税(包括关税和增值税、消费税)。 根据海关总署2010年第43号公告,应纳税额在50元人民币(含50元)以下的,海关免征。 新政策出台的同时,邮政税率也相应调整,由原来的10%、20%、30%、50%四级税率调整为15%、30%、60%。 (见下表)

税号

项目名

税率(%)

1

书籍、报纸、期刊、教育影视资料; 电脑、摄像机、数码相机等信息技术产品; 乳制品、饮料; 黄金和白银; 灯; 玩具、游戏、节日或其他娱乐用具

15

2

运动器材(不含高尔夫球及球类器材)、钓鱼器材; 纺织品及其制成品; 电视摄像机和其他家用电器; 自行车; 税目一、税目三以外的其他商品

30

3

烟草、酒精; 贵重珠宝玉石; 高尔夫球和高尔夫球设备; 高档手表; 化妆品

60

六、非个体企业跨境进口,按照普通进口货物的有关规定征收关税、进口环节增值税、消费税。

(三)海外门店

海外店铺不适用我国国内税法的相关规定。

(4)其他服务提供者

在跨境进口业务中,运费和支付结算是两个关键环节。

货运公司支付的运输费用作为“运输服务”缴纳增值税。 其中,适用国际运输服务适用的零税率增值税。 货运公司缴纳的仓储费按照“物流辅助服务-仓储服务”缴纳增值税。 通常,增值税纳税人可以选择适用简易计税方法,适用3%的税率。

结算公司缴纳的费用按照《金融服务-直收费金融服务》征收增值税。

2、跨境出口电商

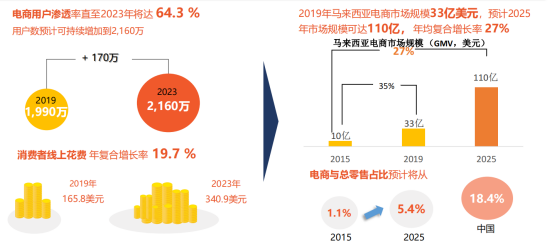

1999年,阿里巴巴实现跨境出口互联网化。 跨境出口电子商务发展至今,经历了信息服务、网上交易、全产业链服务三个阶段。 预计2017年跨境电商在进出口贸易总额中的渗透率将达到20%左右,其中跨境出口占跨境贸易的80%以上。 根据对象不同,跨境电商可分为B2B、B2C、C2C。 根据服务形式的不同,跨境电商可分为第三方开放平台和自营平台或三者的组合。 随着跨境出口电商的发展,货运是跨境出口电商的关键环节。 常见的有EMS、中国邮政大包、TNT、UPS等,为了提高用户体验、降低货运成本,越来越多的店铺开始自建或寻找第三方海外仓备货。

对于跨境出口电子商务,相关主体的税务处理如下:

(一)电子商务平台

根据电商平台性质和提供服务的差异,电商平台一般涉及以下收入:

1、平台服务费

跨境出口电商平台通常需要缴纳刊登费(如eBay)、平台月费(如亚马逊)、技术服务费(如速卖通)等,均需要按照“信息技术服务”计算——信息系统增值服务”缴纳增值税。 值得一提的是,阿里巴巴旗下速卖通自2016年1月起,按行业向各平台缴纳技术服务费。 支付的服务费将根据不同行业和不同的年销售额而定。 退款,对此,速卖通在收取技术服务费时征收增值税。 “(财税[2016]36号)办理销售折扣、折让,开具增值税红字发票抵扣销售收入和增值税进项税额。

2、交易费用

跨境出口电商平台将按照各自业务规则不按比例缴纳交易费用。 例如,亚马逊根据不同行业支付非比例佣金(见下表),并且需要根据“业务辅助服务-经纪人代理服务”缴纳增值服务税。

类别

佣金比例

金条、银条

5%

移动通讯、数码、数码配件、电脑、办公设备、大家电、个人护理健康、美容护肤、食品

8%

书籍、音乐、服装、鞋帽、箱包、饰品、运动户外休闲、家居(床上用品、卫浴、厨具、家居装饰、园艺、工具)、小电器、玩具、母婴、酒类、乐器、汽车配件、其他

10%

宠物配件、手表

12%

珠宝

15%

3、其他

(1)需要注意的是,国内店铺向海外跨境电商平台出口商品时,如Wish平台(跨境电商行业的黑马,主打联通端)跨境电商平台),平台向境内单位或者个人销售商品所支付的服务费属于财税[2016]36号文件第十三条规定的“境外单位销售完全在境外的服务”或个人转境内单位或个人”,不征收增值税。

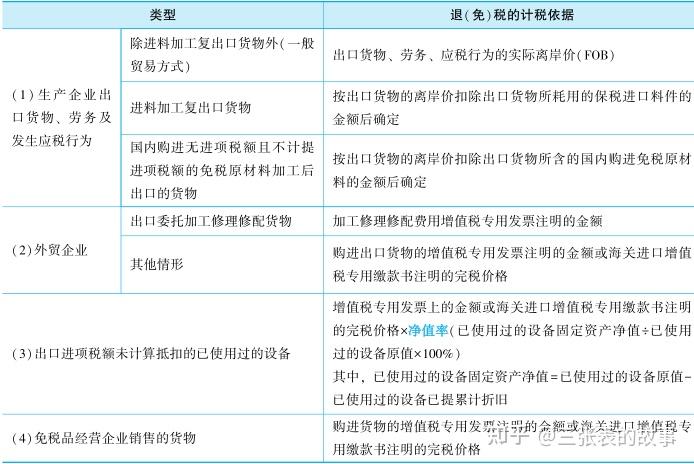

(二)《国家税务总局关于外贸综合服务企业出口货物退(免)税有关问题的公告》(国家税务总局公告2014年第13号)规定:为大型生产企业出口,提供货运、报关、信用保险等服务的外贸企业,是提供融资、收汇、退税等服务的外贸综合服务企业。 此类企业以自营形式出口国外生产企业和境外单位或个人承包的货物。 服务企业应当按照自营出口规定申报退(免)税。 据此跨境电商 资格,一达通、涉外综合服务等B2B平台可以作为外贸综合服务平台提供出口贸易服务和申报退免税。

(2)国内门店

1、根据《财政部、国家税务总局关于跨境电子商务零售出口税收新政的通知》(财税[2013]96号),电子商务出口企业出口货物(财政部、国家税务总局明确不给予出口退税)(免)税或免税货物,下同),如果同时满足以下条件,则实行价值新政策——增值税、消费税退(免)税适用:

(一)电子商务出口企业为增值税一般纳税人,并已向主管税务机关申请出口退(免)税资格;

(二)出口货物已取得《海关出口货物通关单》(出口退税专用),与《海关出口货物通关单》电子信息一致;

(三)出口货物于退(免)税申报期结束之日核销;

(四)电商出口企业为外贸企业的,采购出口货物应取得相应的增值税专用收据、消费税专用缴款凭证(分表)或海关进口专用缴款凭证增值税、消费税及上述账簿的相关内容与出口货物通关单(仅限出口退税)的相关内容相符。

二、根据财税[2013]96号规定,不符合前款规定但同时符合下列条件的跨境电商 资格,适用新的增值税、消费税免税政策:税:

(一)电子商务出口企业已申请税务登记;

(二)出口货物已取得海关签发的出口货物通关单;

(三)取得出口货物采购合法、有效的采购账簿。

3、境内店铺从事通常的跨境出口业务(非零售业务),即B2B,代理普通货物出口向海外销售货物,根据具体情况退、免增值税。

(三)海外消费者

境外消费者不适用我国国内税法的相关规定。

(4)其他服务提供者

与“跨境进口电子商务”相同。

知识星球

知识星球

网站会员

网站会员 官方经理

官方经理