2020年跨境电商综合税如何测算?跨境电商海淘税收最新新政策

个人交易税收规定按照海关总署的规定执行。 关税、进口环节增值税、消费税,三税合征。 税率一般高于同类进口货物的综合税率。 税率暂时为零。

⚛️跨境电商最新税收政策

自2019年1月1日起,我国开始调整跨境电商零售进口新税收政策,提高新税收优惠政策产品配额上限,扩大清单范围。

1.调整年度交易额度

新税收政策的调整是将年度交易限额从每人每年2万元提高到每年2.6万元,并随着未来公民收入的增加而提高。 二是将单笔交易限额提高至5000元,同时明确完税价格超过单笔交易限额但高于年度交易限额,且订单中只有一种商品时,可以从跨境电商零售渠道进口。 关税和进口环节增值税、消费税按照商品税率全额征收,交易金额记入年度交易总额。 三是明确已经订购的跨境电商零售进口商品不得进入境外市场转售。

2.调整商品清单,扩大税目范围

此次商品清单调整,首先将一些近年来消费需求比较旺盛的商品纳入商品清单范围,并减少猕猴桃伏特加、麦芽酿造饮料、健身器材等63个契税税目; 二是根据税则项目情况进行调整,对前两批清单进行了技术调整和更新。 调整后的清单共有1321个契税税目。

三、跨境电商综合税额如何测算

跨境电商综合税规定,消费者单次跨境消费金额在2000元及以下、年度消费金额在26000元及以下的,按增值税总额的70%征收和消费税。 限额内,关税暂定为0。超过单次消费限额或超过节日限额的商品,按照通常跨境贸易全额征税。

⚛️跨境电商综合税一般公式:

跨境电商综合税=关税+进口环节增值税+消费税70%关税=申报价值关税税率,跨境电商进口货物暂定关税税率为0%,因此关税为0

消费税=(完税价格/(1-消费税税率))消费税率增值税=(完税价格+消费税额)增值税税率

⚛️这个公式并不具有绝对的适用性4月8日跨境电商征税,因为在减税通知中,财政部、海关总署、税务总局均表示对跨境电商综合税有限额。 根据限额与限额的不同,预估的税额也会有所不同。

1.折扣范围内

通过跨境电商订购的商品单笔交易金额不超过2000元,全年不超过26000元,免征关税。 进口环节增值税、消费税按法定应纳税额的70%征收。 此时的估计公式为:

跨境电商综合税=关税×0+(进口增值税+消费税)×70%

2. 超出盈利限额

商品交易金额超过限额时,即单笔交易金额不足2000元,或年度累计价值不足26000元,或单件不可分割商品完税价格超过限额2000元时,将像平常贸易一样全额征税。 这里应用一般公式:

跨境电商综合税=关税+进口环节增值税+消费税

(一)单笔交易金额超过2000元

单笔交易金额超过2000元的,按平常交易全额征税。 意思是交易的全部价值都要征税,并且不允许分割成价值大于2000元的几个包裹。 超出部分需全额征税。

(二)累计交易金额超过26000元

累计交易金额超过26000元,也就是说一年内的总交易金额超过26000元。 比如上面几次已经消费了25000元,而这次消费是1100元,也就是26100元,就超过了26000元。 因此,本次1100元将按照正常贸易全额征收关税、增值税和消费税。

(三)完税价格超过2000元的单一不可分割商品

完税价格是指海关按照规定对进出口货物进行审评后确定的价格。 它是海关征收关税的依据。

完税价格由海关计算,存在不确定性。 所购商品如不能提供有效价格账目,需按关税计算税款。 完税价格是3000元,密不可分。 比如笔记本,这个时候就按照普通贸易征税; 但如果是可分割的商品,比如两部1500元的手机4月8日跨境电商征税,此时就可以按照利润税率征税。

⚛️跨境电商综合税率最新政策:

2019年进口环节增值税为13%、10%。 也就是说,正常情况下,目前跨境电商综合税率=11.2%。

⚛️此前旧新政策:纳税人发生增值税应税销售或进口货物的适用税率为17%和11%。 一般情况下,跨境综合税率为11.9%。 (来源:网络整理;图片来源:123rf)

跨境电商综合税确实有点复杂,看一下就知道了,真的没必要计算~

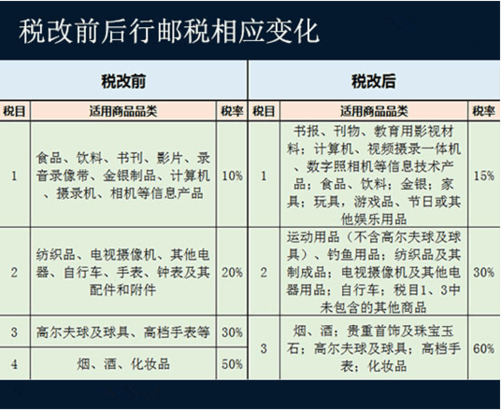

⚛️个人邮政税估算完整版**:

2020年最新关税税率表:

知识星球

知识星球